# 热门搜索 #

震荡百强榜:资本狂热下的药品零售产业

{{detail.short_name}} {{detail.main_page}}

{{detail.description}} {{detail.round_name}} {{detail.state_name}}

提供支持

提供支持2018西普会,8月13日,“2017—2018年度中国药品零售企业综合竞争力排行榜”隆重揭晓。作为会议的深度合作媒体,动脉网(微信号:vcbeat)全程参会并进行了详细报道。

竞争力百强连锁以1364亿元的总销售规模,占据了全国药品零售市场份额的37.2%;并且以两位数的增速(10.4%)领先行业8.5%的增速。作为2018西普会的深度合作媒体,动脉网(微信号:vcbeat)全程参会,并对此进行了详细报道。

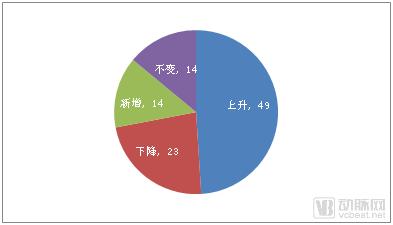

2017-2018年度竞争力百强连锁企业变化情况

和以往的榜单相比,本次榜单两大特点突出:行业格局持续剧烈振荡,两极分化越来越明显。今年的竞争力百强当中,新增上榜企业14家,因为去年榜单上有13家企业已经被收购,被收购者当中包括排名靠前的百强企业。

从排名来看,维持名次不变的企业仅有14家,49家企业名次上升,23家企业名次下降。导致排名变化的原因主要有两个:

一是去年榜上有名的13家出局后,填补空缺位置带来的排名变动;

二是当下竞争如逆水行舟,没有明显的提升、改变,会被很快超越。

两极分化比前些年体现得更为明显:榜单前10名的企业销售总规模达到533亿元,后10名的销售规模则是34亿元,二者相差15.7倍。

从产出效率来看,也呈现出排名越靠前,拉差越大的特点:从整个药店终端市场来看,TOP10连锁的门店数量占比为5.5%,营业额占比为14.5%;TOP100连锁门店数量占比15.6%,营业额占比37.2%。

需要特别说明的是,高济医疗和全亿健康因为旗下收购的连锁药店企业尚有一部分在工商注册变动当中,无法参与评比,如果这两家加入当榜单当中,上述两个特点会更加突出。

在药品零售领域,主要的资本玩家大致分四类:第一类是业内资本,以本行业内五大上市企业为代表;第二类是上游资本,以制药企业为主要出资方;第三类业外资本,以各种投融资机构为代表;第四类是跨界资本,以涉医涉药的互联网企业为代表。

第一类资本是原住民,可以说是产业多年发展的中坚力量;

第二类资本常常被诟病“不务正业”,容易引起终端反感,所以敢于尝试者不算多;

第三类资本是当下最“财大气粗”,搅动整个市场的鲇鱼;第四类资本由于改变了以往的玩法,算是新进入者。

当下争夺地盘最厉害的资本力量是第一类和第三类。

从下面的表格中可以看出两大特点:

一是业内资本和业外资本在全国范围内的扩张相互交叉渗透,不少区域近乎“贴身肉搏”;

二是业内资本由于以日常经营为根基,所以相互之间还有一定程度的“势力范围”避让,业外资本没有这一制约,相互之间的布局是你中有我、我中有你。

随着资本战的加剧,在竞争力百强榜里排名50以后的连锁药店企业成为主要争夺对象,去年被并购或控股的13家上榜企业,排名50以后的占12个。而今年新上榜的14家竞争力百强企业,都排名在后50位这个区间。

在资本参与形式和目的上,从全资收购到控股再到参股,从上市对赌到业绩对赌,从“拼装”上市到长远战略布局,从谋求发展到阻击对手,可谓花样百出。

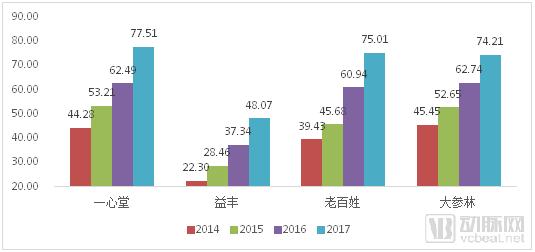

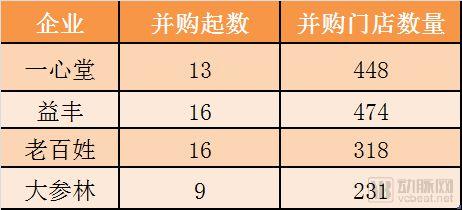

必须承认,资本对产业促进作用明显。其中最为典型的是一心堂、益丰、老百姓、大参林等几家连锁企业凭借上市后获得的资本力,大规模扩张,快速发展。而国大药房在并入国药一致之前,就在国有资本的支持下先期完成了一轮扩张。

四大上市连锁销售规模(亿元)(数据来源:上市公司年报)

而且,随着2017年“地盘争夺战”开始白热化,四家上市公司的并购步伐还在不断加快。相对显得“淡定”的只有国家队代表国药控股国大药房,资本运作重点的是国际化——与沃博联的合资已经完成。

据公开资料不完全统计,2017年以来四大上市公司共发生并购54起,并购门店数量达到了1471家。而高济医疗、全亿健康虽无公开数据可查询,但业内普遍认为,这两家的并购更为疯狂,业界流传着高济医疗要搭建起一个年销售500亿元的盘子。

在疯狂的标的抢夺当中,价格被越抬越高,高溢价收购已经不再是罕见现象。在这种热潮推动下,卖药店比卖药更赚钱,抛开货比三家、囤积居奇这些常见行为,最典型的“炒药店”方式有两种:

一种是把手头的连锁卖掉,然后再马上去开一家,快速扩张到百八十个门店再卖掉;

另一种是快速联合,拼命做大规模,目的就是为了组合多一些门店能卖个好价钱。

不少业内人士表示出对此的忧虑:这种风气之下,能有多少人沉下心来做顾客研究和专业服务?

同时也提出疑问:目前的经营环境更为严峻,如此高溢价收购,何时能收回成本?甚至有人质疑:业外资本高溢价大规模并购,真的是做长期产业投资吗?

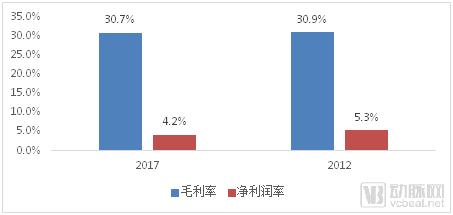

经营环境更为严峻确实属实。根据中康资讯的综合竞争力调研,2017年百强连锁的租金成本相比上一年增长了10.7%,人工成本增长了16.9%,但毛利率和净利率却低于2012年的经营水准了。

如果您想对接动脉网所报道的企业,请填写表单,我们的工作人员将尽快为您服务。