# 热门搜索 #

我国类风湿生物制剂有巨大需求,原研药需降价、仿制药需尽快上市

{{detail.short_name}} {{detail.main_page}}

{{detail.description}} {{detail.round_name}} {{detail.state_name}}

提供支持

提供支持生物制剂是近几年来迅速发展的制药领域,其重要的应用之一便是自身免疫疾病,其中包含类风湿关节炎和强直性脊柱炎。然而该领域的原研生物制剂在中国市场的表现却不尽人意,其中还包括连续7年成为全球销售额第一的修美乐。

RA和AS在我国的发病率高但缺乏有效治愈手段

类风湿关节炎(RA, Rheumatoid Arthritis) 是一种以侵蚀性关节炎为主要临床表现的自身免疫病。罹患RA之后,患者最终将会关节畸形和功能丧失,同时可并发肺部疾病、心血管疾病、恶性肿瘤及抑郁症等。流行病学调查显示,中国RA发病率为0.42%,总患病人群约500 万。强直性脊柱炎(AS, Ankylosing Spondylitis)是一种慢性炎症性疾病,主要侵犯骶髂关节、脊柱骨突、脊柱旁软组织及外周关节,并可伴发关节外表现,严重者可发生脊柱畸形和强直。我国患病率初步调查为0.3%左右。目前,医学界对于RA和AS的发病机制尚不明确,也使得两种疾病无法完全根治,而是通过达标治疗(treat-to-target)控制病情、减少致残率,改善患者的生活质量。

生物制剂DMARDs的使用可以有效控制病情

根据我国RA和AS的治疗指南,药物治疗方案中,主要包括非甾类药物(NSAIDs)、DMARDs、糖皮质激素和植物药四种药物,其中,DMARDs分为合成DMARDs和生物制剂DMARDs。糖皮质激素虽然具有高效抗炎和免疫抑制作用,迅速缓解患者病情,但长期使用副作用明显,因此在较长时间内临床医师很少将糖皮质激素用于治疗中。而生物制剂DMARDs则是靶向治疗,在临床表现具有较为明显的优势。有试验数据表明,在单用TNF-α生物制剂DMARDs或联合传统合成DMARDs,可以有效缓解病症,大多数RA或AS患者可在3~6个月实现临床缓解或低疾病活动度。另外,生物制剂从使用上来讲,安全性相对较高,副作用小。

生物制剂产品在我国的现状及原因

现状:全球药物市场TOP10中生物制剂占据多席,在国内市场却销售惨淡

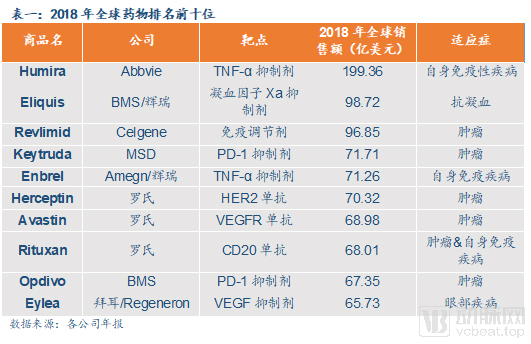

2018年全球药物排名前十位中,与自身免疫疾病有关的药物占据3位,分别为艾伯维的Humira、辉瑞的Enbrel和罗氏的Rituxan,三款药物适应症均包含RA和AS。值得一提的是,Humira以199亿美元,高于第二位100亿美元的销售额连续7年位居榜首,Enbrel和Rituxan也分别以71和68亿美元左右分列第五和第八位。

然而,纵观国内生物制剂市场,这些原研产品的销售额却表现平平,甚至在全球药物市场的“药王”的Humira在中国也出现销售遇冷的情况。

原因:高昂的治疗费用等因素抑制原研产品的销售表现

从上述销售额可以看出,这些原研生物制剂在国内上市多年以后的销售额,依旧与国产生物类似物的销售额差距巨大,主要原因体现在以下几个方面:

原因一:原研产品治疗费用昂贵

在不考虑患者援助计划(PAP)的情况下,患者使用原研生物制剂的年费用都在10万以上,甚至最高可达22万元,相比之下国产生物类似物则亲民很多,年费用最高的益赛普也在10万以下,在8万元左右。由于类风湿关节炎属于终生用药的疾病,高昂的治疗费用已经使得大部分国内患者对原研产品望而却步。

原研产品PAP力度较大,但适用人群范围较窄。在考虑PAP的的情况下,患者使用原研产品的年费用大幅下降,最高降幅可达68%。但是,一方面,PAP的申请条件较为苛刻,实际适用人群并不是很多;另一方面,对于大多数患者而言,PAP之后的价格也较难接受。

原因二:原研产品未能顺利进入国家医保目录

2017年初,TNF-α抑制剂(通用名:注射用重组人II型肿瘤坏死因子-抗体融合蛋白)纳入新版全国医保,意味着使用国产生物类似物的患者年费用将进一步下降。另外,国产生物类似物进入医保后,其年费用会使很多原采用非甾类消炎药的患者容易接受,从而改变用药方案。

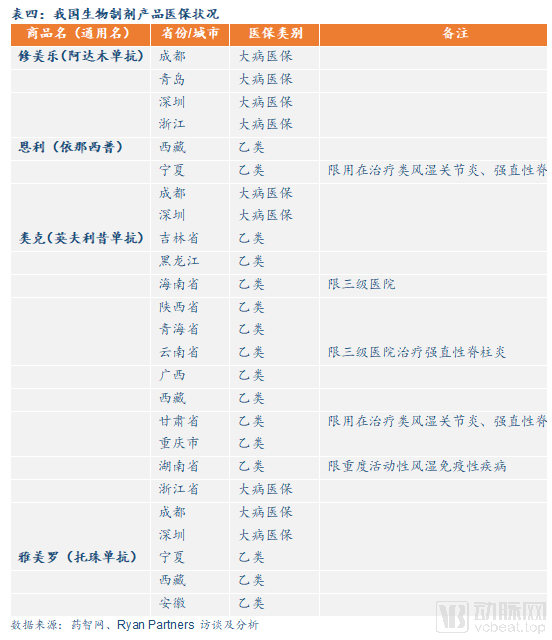

相反,原研产品则被国家医保拒之门外。虽然,原研产品被纳入了某些省份的医保或大病医保的范围,但由于惠及的区域有限、患者数量较小,并且报销后的年花费,许多患者依旧难以承担,因此,从实际的销售表现来看收效甚微。

原因三:原研产品销售团队人手不足

对于药企来说,销售团队人员的数量将直接影响药品的进院情况,从而直接体现在产品销售额的数据上。国内生物类似物或上市时间较早有充分的时间布局自建销售团队,或采用自建团队和第三方团队共同推广的模式,以扩大覆盖的医院范围,增加销售额。原研厂家则采用自建团队进行推广,人数较少,覆盖及推广效率大大降低。

总体而言,高额的治疗费用,提高了患者选择原研产品的费用门槛,限制了绝大多数的患者的使用,是原研产品在国内市场销售遇冷的最主要原因。同时,国产生物类似物被纳入国家医保之后,与原研产品的价格差距再次拉大,更加稳固了国产生物类似物的行业地位。另外,国产生物类似物凭借销售团队人员数量的优势,不断扩大覆盖医院数量,稳定自身地位的同时,也限制了原研产品的市场份额。

国内生物制剂市场未来趋势预测

《2018年类风湿关节炎治疗指南》中指出,在北美,生物制剂DMARDs的使用率为50.7%;而我国一项风湿免疫注册登记研究显示,我国生物制剂DMARDs的使用率仅为 8.3%。据估计,我国生物制剂领域市场规模将达到300亿元,其中TNF-α抑制剂在中国的市场规模有望达到200亿元。然而根据三生制药的年报,益赛普2018年销售额达到11.11亿元,占市场份额的60%左右,据此估计国内使用生物试剂的市场规模不足20亿元。由此可见,我国生物制剂市场仍存在大量未满足的需求。这也是原研厂家与国产厂家争相抢夺国内生物制剂市场的主要原因。

趋势一:如现有原研生物制剂被纳入国家医保范围,销售额可能大幅增长

3月13日,国家医疗保障局就《2019年国家医保药品目录调整工作方案(征求意见稿)》公开征求意见,标志着2019年国家医保药品目录调整工作正式启动。在经历2017年医保谈判失利之后,该如何制定新的医保谈判策略是原研生物制剂药企亟需解决的问题。虽然谈判成功与诸多因素有关,但降价是几乎成为纳入医保范围的必要条件,对于像生物制剂的高价产品市场普遍预测降价幅度可达50%,甚至更高。

由于原研产品专利大部分在2018年或之前已经到期,众多国内药企开始开展生物类似药的临床试验,这对于原研产品现在的销售状况来说,这是一件非常不利的事情,因此进入医保便成为原研生物制剂厂家改变目前格局的重要途径。如果可以顺利的被纳入医保,在药品销售量大幅增长的同时,将会抵消降价带来的副作用,从而逐渐实现销售收入的增长。

从目前的政策导向来看,医保局在加大力度纳入独家创新药的力度,因此现有原研产品纳入医保范围的可能性还是比较可观的。进入医保之后,并不意味着药企的任务已经完成,如何扩大进院的范围,进一步增加销售量,将成为药企后续需要考虑的主要问题。

趋势二:国产生物类似物试验进度加快,预计2019年开始陆续上市

生物制剂的国内市场潜力巨大,加之原研产品专利纷纷到期,因此吸引了许多国内生物制药企业的关注。目前,自身免疫疾病生物制剂DMARDs以TNF-α抑制剂和托珠单抗的试验为主,另外还有以CD20单抗和CTLA-4等为靶点的生物类似物的研究。

我国在研TNF-α抑制剂根据药物类型的不同,可以分成3类:依那西普类似药(融合蛋白):除已上市的三家药企外,齐鲁制药研发进展最快,已经进入临床Ⅲ期。英夫利西单抗类似药:嘉和生物在进行临床Ⅲ期。阿达木单抗类似药:研发企业众多,至少有27家企业在研。其中研发进展最快的是百奥泰,已经于2018年8月份申报上市,紧随其后的海正药业、信达生物以及复宏汉霖也纷纷提交上市申请。

托珠单抗类似物:除金宇生物、百奥泰均已进入III期临床试验,还有4家国内生物制药企业处于I期临床阶段。由此可见,阿达木单抗的类似药最早可以在2019年年底上市开始销售,其他各类生物类似物均已经有企业在进行三期临床试验。

价格策略:国产生物类似药研发成本相较原研生物制剂低很多,这使得即使国产生物类似药降低价格,仍然可以存在较为可观的利润空间,类比依那西普和其类似药的价格关系。另外一方面,由于国内生物制剂市场缺口较大,因此对于国内药企来说,即便降低价格,仍然可以获得可观的收益。因此,预计国内的药企仍会采用低价进入市场的策略来占据市场份额。同时,如果某一制药企业可以突出重围,成为国内市场某一款的首仿制药,其不仅享有定价的主动权,还享有巨大的市场增长空间。

趋势三:谁将成为这场盛宴的最终受益者?

在各大药企业争相抢夺生物制剂市场,丰富生物制剂产品种类的时候,患者无疑是第一受益者。由于自身免疫疾病无法根治,需要长期服药控制病情,当市面上产品选择多的时候,尤其是众多国内药企纷纷开始研发生物类似药,产品价格将会进一步下降,这将使得更多的患者可以负担起生物制剂的费用,而非持续采用副作用较大的非甾类药物或糖皮质激素去缓解病症。

面对巨大的市场空白,国内药企较低的研发成本,可以快速收回,从而实现盈利,药企无疑也是这场竞争中受益者之一。但未来国内药企除面临上市申请的漫长等待,还要考虑纳入医保、进院等问题,同时随着市场参与者的增多,竞争压力加剧,能否实现销售额的持续增长,保持市场份额是国内药企需要解决的下一个难题。

本文作者:Ryan Partners

Ryan Partners由致力于管理咨询和研究的人员组成,专注于医药和医疗健康、快速消费品、制造业、数字新媒体等垂直行业领域,拥有专业的技能和服务,为客户提供全面的解决方案,包括全球市场研究、市场准入策略、市场潜力评估等多项商业智能解决方案。

如果您想对接动脉网所报道的企业,请填写表单,我们的工作人员将尽快为您服务。