# 热门搜索 #

生物制药公司SpringWorks今日美国IPO,辉瑞分拆的孤儿药研发企业成一枝独秀

{{detail.short_name}} {{detail.main_page}}

{{detail.description}} {{detail.round_name}} {{detail.state_name}}

提供支持

提供支持美国时间2019年9月13日,罕见病药物研发公司SpringWorks Therapeutics登陆纳斯达克,发行价18.00美元,开盘价24.50美元,实时股价22.63美元,涨幅高达45.22%。这家2017年才被辉瑞分拆出来的“新公司”成立不过两年就完成了IPO,二级市场对于罕见病这块“小蛋糕”还是表现出了比较肯定的态度。

SpringWorks开盘日股价最终定格在22.63美元,总市值逼近10亿美元

自上世纪80年代FDA颁布孤儿药法案以来,罕见病药物研发始终是各国药品监管部门力推的产业。政策红利+空白市场成为了孤儿药研发企业踽踽独行的一束亮光。这片市场在政策推动之后似乎又找到了新的发展方向,而SpringWorks正是其中一员。

SpringWorks Therapeutics是一家处于临床阶段的罕见病和肿瘤药物研发公司,由辉瑞在2017年10月分离而出,主要承接了辉瑞旗下的部分罕见病药物的研发工作。将与公司战略不够契合的业务线分拆成独立的公司是近几年药企巨头常做的事情之一,但并不代表这些业务线不再具有投资价值。从SpringWorks迄今为止的融资历程上看,无论是药企还是资本,都仍对这些药物管线颇有兴趣,辉瑞自己也在对SpringWorks持续注资。

SpringWorks的投资人中,包括辉瑞、葛兰素史克(GSK)、贝恩资本、奥博资本等国外头部药企和知名投资机构。其在2017年9月一经成立就完成了1.03亿美元的A轮融资,随后又在2019年4月完成了1.25亿美元的B轮融资。根据招股书中的描述,此次IPO,SpringWorks共发行7352941股普通股,发行价18美元,共计募资1.32亿美元。这笔资金将用于其药物管线Nirogacestat和Mirdametinib的临床开发。

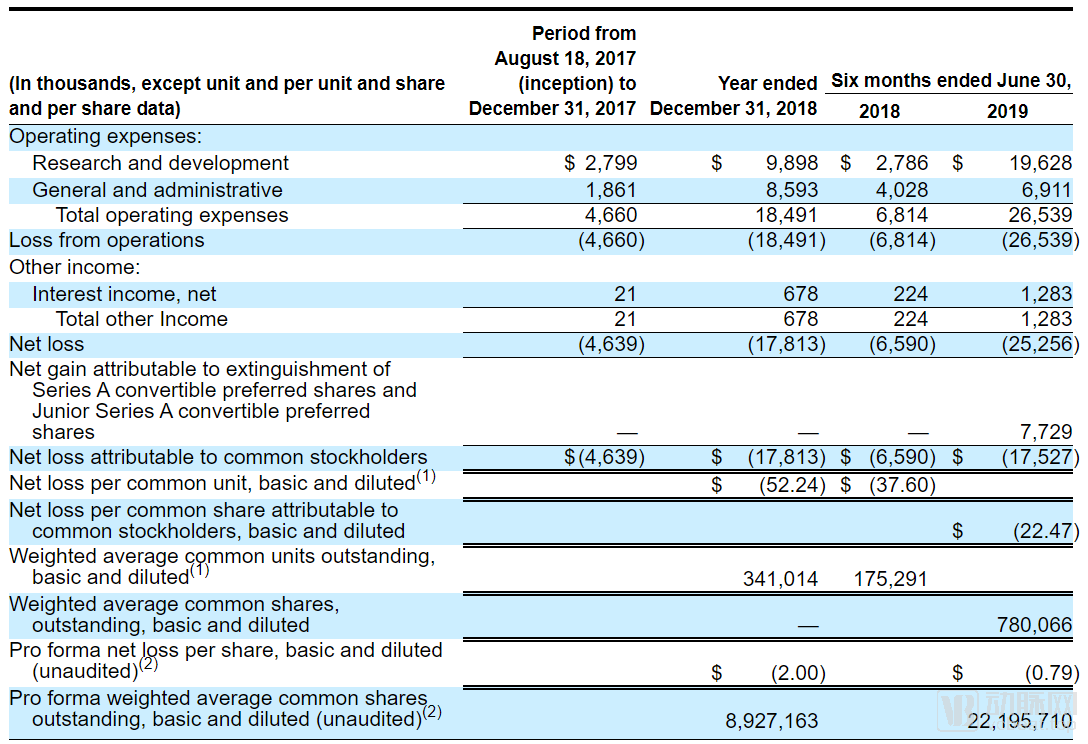

SpringWorks营收情况表

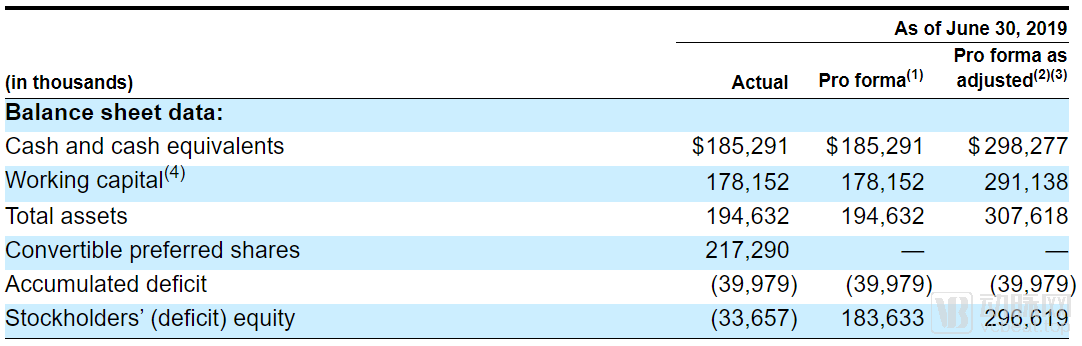

SpringWorks现金流

对于初创药企而言,入不敷出是常规情况。SpringWorks在2018年的净亏损已经达到了1780万美元,但这似乎只是烧钱的开始。随着两项新的临床试验的开启,2019年的研发投入大幅上涨,仅2019年上半年就达到了2530万美元,超过了2018全年的亏损额。不过投资者们似乎暂时还不必担心,在SpringWorks的账面上还有1.85亿美元的现金,本次IPO之后,资金储备更将突破3亿美元。这些钱应该足够SpringWorks烧到产品上市。

罕见病药物研发企业的产品管线正在变得越来越集中化。在其他创新药公司规模化扩张的环境下,孤儿药公司正在不断收缩自己的管线数量,让自己的资金能够集中在几款头部药物的临床推进中。2018年被武田收购的罕见病巨头夏尔,其Ⅲ/Ⅳ期临床试验在其所有临床试验中的占比超过50%,这个数字在多数药企身上只有30%上下。

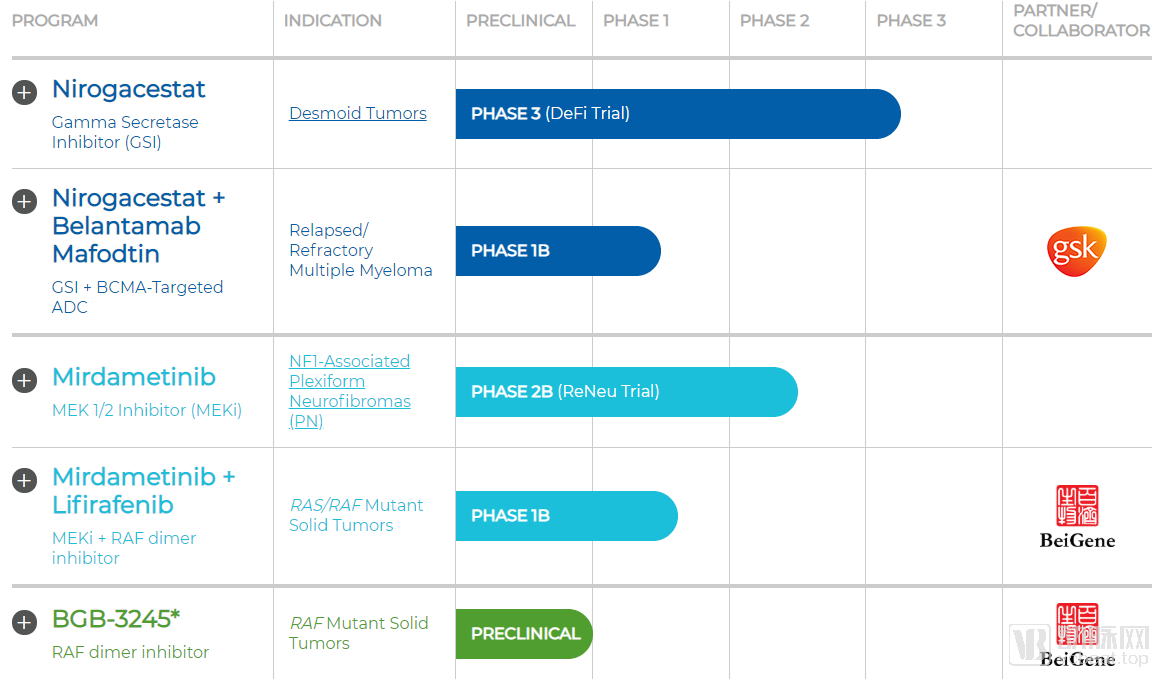

SpringWorks的在研管线

SpringWorks的药物管线极度精简,归属于自己的药物管线只有两条,原属于辉瑞的Nirogacestat和Mirdametinib。另外还有一款药物则是与百济神州合作开发的BGB-3245,该药的原始开发者是百济神州。

1.Nirogacestat:硬纤维瘤领跑者

Nirogacestat是SpringWorks毫无疑问的主力药物,目前已经进入Ⅲ期临床阶段,用于治疗硬纤维瘤患者。Nirogacestat已经在此前的临床试验中表现出了良好的耐受性,并在硬纤维瘤患者中观察到临床疗效。2018年6月,FDA授予Nirogacestat孤儿药认定,11月批准其进入快速通道,2019年8月又给予其突破性疗法认定。

Nirogacestat的Ⅲ期临床试验于2019年4月开启,目前还在患者招募阶段。根据SpringWorks在招股书中披露的信息,只要Nirogacestat在Ⅲ期临床试验中与此前临床试验的疗效相当,就能够满足该临床试验的主要终点。该项临床试验为期四年,预计会在2023年4月结束。

目前市场上还没有针对硬胶质瘤的特效药出现。Nirogacestat是全球硬胶质瘤领域药物中临床进展最快的一个,其余两款针对硬胶质瘤的药物都还处于Ⅰ期临床阶段。硬胶质瘤的患者数量只占肿瘤患者中的约0.03%,对应的新发病例约为全球每年5000人。按照每名患者治疗费用20万美元,市场渗透率20%保守估计,Nirogacestat的年销售额可达2亿美元。

2.Mirdametinib:争抢神经纤维瘤市场的有力选手

Mirdametinib是SpringWorks继承自辉瑞的另一款孤儿药,原代号为PD-0325901,用于治疗Ⅰ型神经纤维瘤。Mirdametinib在2018年11获得FDA的孤儿药认定并进入快速通道,在2019年7月又获得了欧盟委员会的孤儿药资格。

Mirdametinib刚刚于2019年7月开始了一项为期三年的Ⅱ期临床试验。根据SpringWorks在招股书中的披露,如果试验结果良好,他们计划直接根据Ⅱ期临床试验的结果在美国申请上市。因此Mirdametinib有可能会先于Nirogacestat上市。

但是神经纤维瘤的市场并没有硬胶质瘤那么简单。多家药企都瞄准了神经纤维瘤的市场,默沙东的帕博丽珠单抗、罗氏的贝伐珠单抗、诺华的曲美替尼、阿斯利康的司美替尼等都在进行神经纤维瘤的研究,并且都在临床Ⅱ期阶段。这些竞品中获得了神经纤维瘤孤儿药认定的也不在少数。因此从目前的情况上看,Mirdametinib在神经纤维瘤的市场竞争中并不占优势。这可能也是SpringWorks想跳过Ⅲ期临床试验提前申报上市的关键原因。

SpringWorks虽然没有与自己的老东家辉瑞之间有进一步的产品交流,但是却与另一家国际药企葛兰素史克展开了展开了临床研究合作,研究Nirogacestat和葛兰素史克的Belantamab联合使用在复发/难治性多发性骨髓瘤中的效果。Belantamab 已经在Ⅰ/Ⅱ期临床试验中表现出对多发性骨髓瘤患者的疗效。这项联合用药研究将对Nirogacestat的适应症拓展起到关键作用。

SpringWorks与百济神州之间也有着紧密的合作关系。2019年6月,二者先是宣布共同成立MapKure,开发百济神州的肿瘤新药BGB3245。随后二者又在刚刚过去的9月6日宣布进一步合作,将共同开启临床试验,研究百济神州的BGB-283和SpringWorks的PD-0325901组成联合疗法的安全性、耐受性和初步疗效。

罕见病药物研发本不是个令研发者们趋之若鹜的市场。孤儿药研发的难度并不比其他药物难度更低,也要经过从分子设计、动物实验到临床试验、上市后研究的药物研发全流程。任何一个环节上的失败,都可能直接导致项目死亡。经过重重险阻成功上市的罕见病药物还要面对一个极小的患者群体。这让罕见病药物的“天花板”比其他药物自然的矮了一截。

即便如此,孤儿药研发仍然成为了药物研发领域中最炙手可热的细分领域之一。究其原因,政策在其中展现出了强大的推动能力,大量的政策红利抬高了这片小市场中的盈利空间。

1.上市速度快,临床试验消耗低

各国监管机构都制定了相应的法规推动孤儿药的研发。FDA早在上世纪八十年代就推出了《孤儿药法案》。我国最新修订的《药品管理法》中也专门将支持罕见病新药创制写入章程中,并要求对罕见病新药予以优先审评审批。优先审评意味着监管部门对孤儿药的重视程度。缩短的审批时间让罕见病药物研发企业能更早通过产品获利,是孤儿药市场的关键政策利好。

临床试验消耗低是罕见病药物研发产业吸引人的另一个关键原因。常见病的Ⅲ期临床试验,入组患者数量大多在300-500人。而罕见病临床实验的入组人数则只需要100人上下。尽管入组患者在总患者群体中的比例仍然很高,临床试验招募仍然比较困难,但是对于企业而言,入组患者少就意味着从药物开支到实验管理开支上的全面缩减,能帮助企业节约大量研发成本。

2.强政策保护的市场独占期

在不同的国家和地区,孤儿药都被监管部门给予了较长时间的市场独占期。在市场独占期内,受保护的药品的仿制药将不会被批准上市,其他具有相同适应症的药物上市也将受阻,除非取得先头药物的许可,或新申报的药物被证实更具临床优越性。这一时间在美国是7年,欧盟、日本是10年。我国目前对罕见病用药也给予了10年的数据保护期。

保护期的设立意味着孤儿药研发企业一定程度上获得了上市之后的市场垄断地位。该政策可以有效弥补因为孤儿药市场规模小而带来的投资回报低的问题。同时这一政策也让同一适应症的创新药研发带上了一抹“千军万马过独木桥”的既视感。率先获批的产品将直接获得相应适应症领域的统治地位,并让其他后续产品的申报情况受到极大的影响。

3.患者刚需下的自主定价

罕见病的患者数量虽然小,但是大多数罕见病至今为止还没有成熟的治疗方案出现。这片空白的市场意味着率先获批的孤儿药产品将成为患者的刚需产品。同时FDA在《孤儿药法案》中也给了药企足够的自主定价权。因此目前为止上市的孤儿药价格大多非常昂贵。今年5月,诺华出品治疗脊髓性肌萎缩症的Zolgensma刚刚以212.5万美元的价格刷新了最贵药物的纪录。

但实际上,高价可能并不会带来更高的销量。药物定价应当会与购买药物的患者数量呈负相关分布。把药物定在一个比较合适的价位让自己的收益最大化,才是罕见病药物研发企业在定价上要考虑的核心问题。

UniQure的Glybera正是药品定价上的前车之鉴。Glybera在2012年获欧盟批准,2014年正式上市,用于治疗脂蛋白脂肪酶缺乏症。除了是最先获批基因治疗药物,Glybera还是当时最贵的药物,111万欧元的治疗价格让所有药物都望尘莫及。但是患者看起来并不买账。在Glybera销售的4年时间中只有一名患者接受了Glybera的治疗,并且还是在保险公司大额报销的情况下。2017年4月,在即将迎来上市期限之际,UniQure宣布不再延期,第一款基因治疗药物就这样黯然退出了舞台。

近期大热的真实世界研究在罕见病上已经有了比较明确的应用方式。在我国发布的相关政策中,已经将真实世界证据支持罕见病治疗药物研发和监管决策列入其中。由于罕见病临床试验患者招募困难,以自然疾病队列形成的真实世界数据就可以作为外部对照用于非随机单臂试验。另外真实世界研究还可以通过研究患者的分布情况,加速临床试验的患者招募速度。

疾病的分子分型正在为罕见病药物的适应症扩张带来新的机会。在科学研究和分子诊断的助力下,人们对疾病病因的了解逐渐深入到分子层面。同样的分子水平变化在不同的内环境下可能会引起不同的疾病。这些分子分型一致的病症可以通过针对同一靶点的药物进行治疗。

孤儿药的本质仍是靶向药。孤儿药有机会在新的疾病分子分型中找到由同一靶点引发的其他适应症。基于此前分析的孤儿药优势,其上市审批过程和临床试验进程都被大幅缩短。因此在孤儿药迅速上市之后,可以继续以上市药物的身份进行上市后研究,探索更多适应症上的可能性。上市药物的适应症审批比起新药审批容易得多。因此对于影响疾病较多的靶点相关药物而言,先以孤儿药的身份获批上市,再进行其他适应症的研究也不失为一种优质选择。

如果您想对接动脉网所报道的企业,请填写表单,我们的工作人员将尽快为您服务。