# 热门搜索 #

2020年H1全球医疗健康产业资本报告

{{detail.short_name}} {{detail.main_page}}

{{detail.description}} {{detail.round_name}} {{detail.state_name}}

提供支持

提供支持

一、全球医疗健康产业融资仍然活跃:2020年H1全球融资总额同比增加13%,中国方面融资金额略有下降,不过282起融资事件数量同比大幅下滑36%,意味着资金的集中度上升,早期初创企业融资困难度加大 。

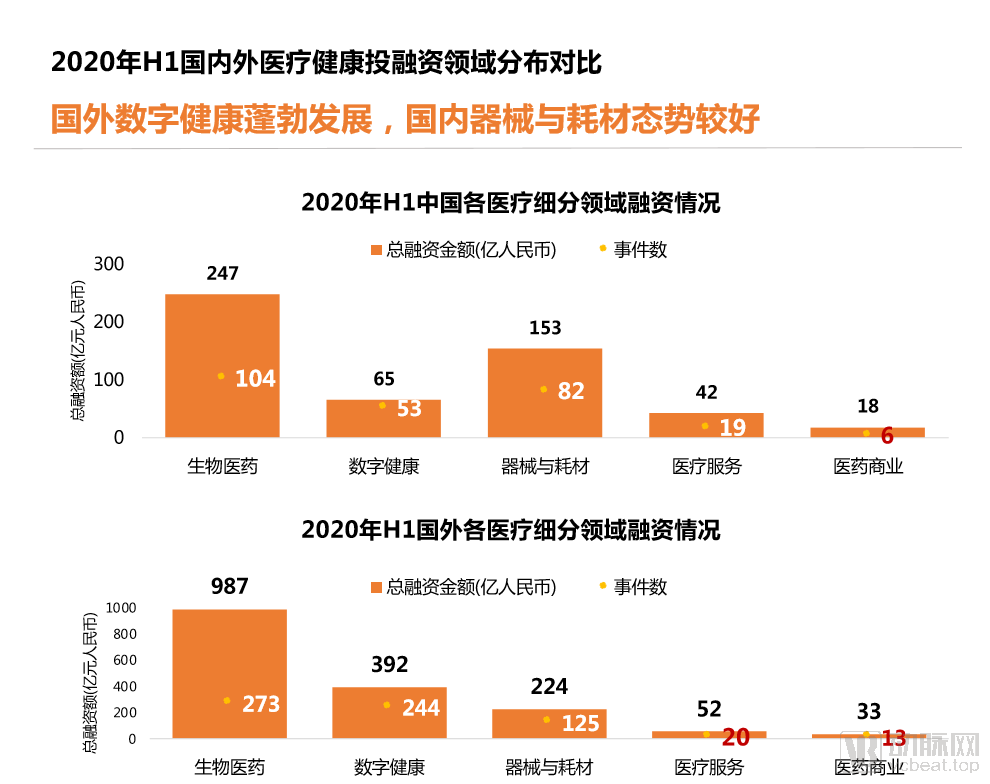

二、生物医药领域在国内外融资数量和金额依然处于绝对领先地位,国外数字健康蓬勃发展,国内器械与耗材态势较好。

三、疫情对部分医疗健康细分赛道有直接刺激作用:全球疫苗研发公司加速融资,mRNA技术受青睐;国外远程医疗相关概念火热二级市场联动一级市场“两开花”;国内体外诊断行业39起事件融资121.33亿已超2019全年数据。

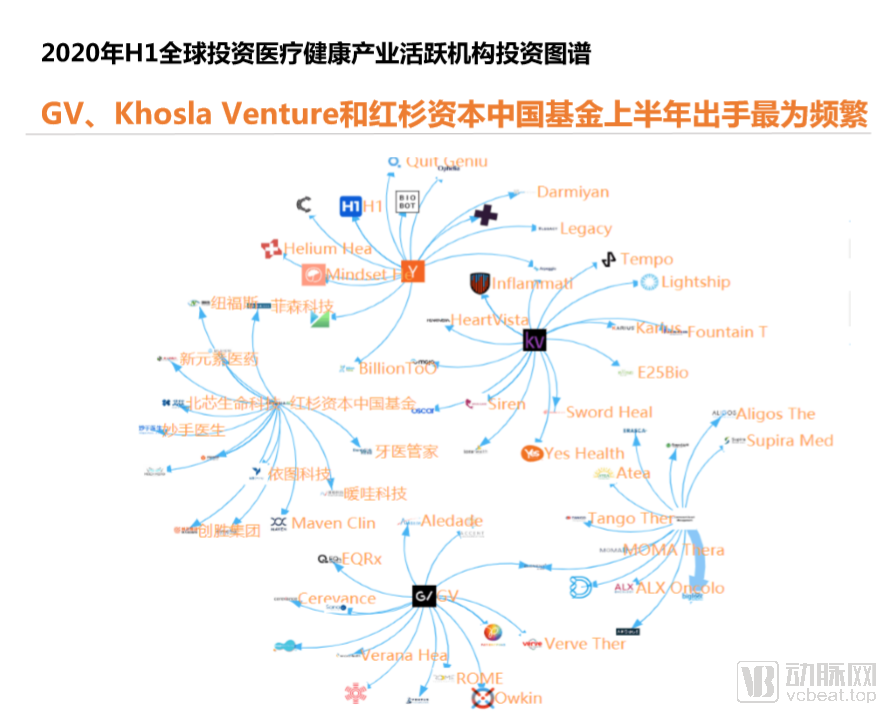

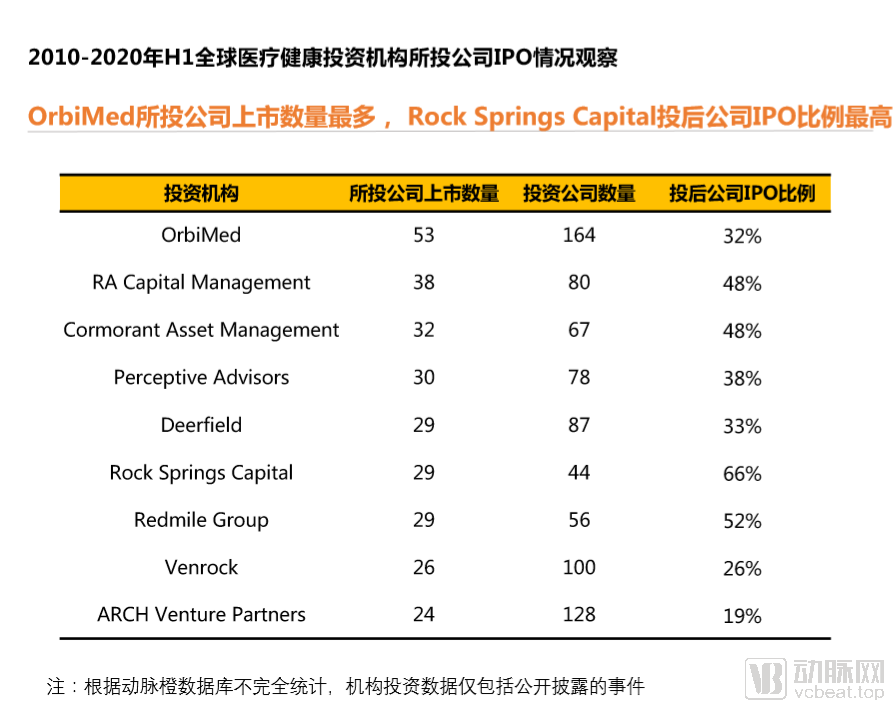

四、 资本进入方面,GV、Khosla Venture和红杉资本中国基金上半年14次出手最频繁;资本退出方面,近十年全球投资机构中OrbiMed所投公司上市数量最多, 国内机构中鼎晖所投公司在今年上半年的IPO成绩单最亮眼。

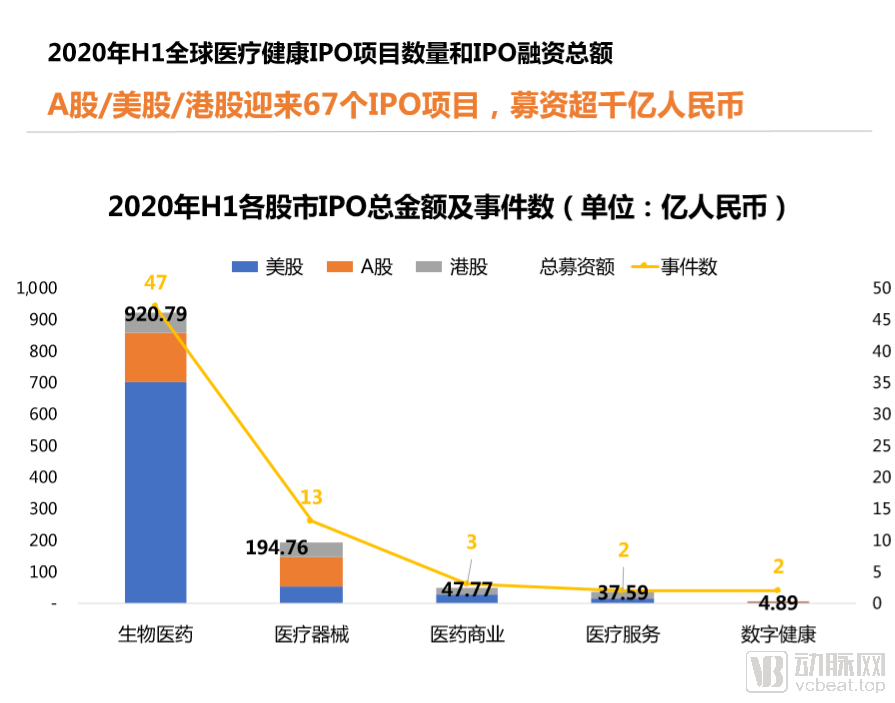

五、2020年H1医疗IPO表现亮眼:A股/美股/港股迎来67个IPO项目,募资超千亿;2020年Q2中国上市公司环比增加三倍。

六、中美囊括全球融资总额91%;中国医疗健康融资地域分布正在转变:上海及长三角地区强势发展,北京下行,广东崛起。

七、华大智造10亿美元融资拿下全球2020年H1融资TOP1,中国4家公司上榜。

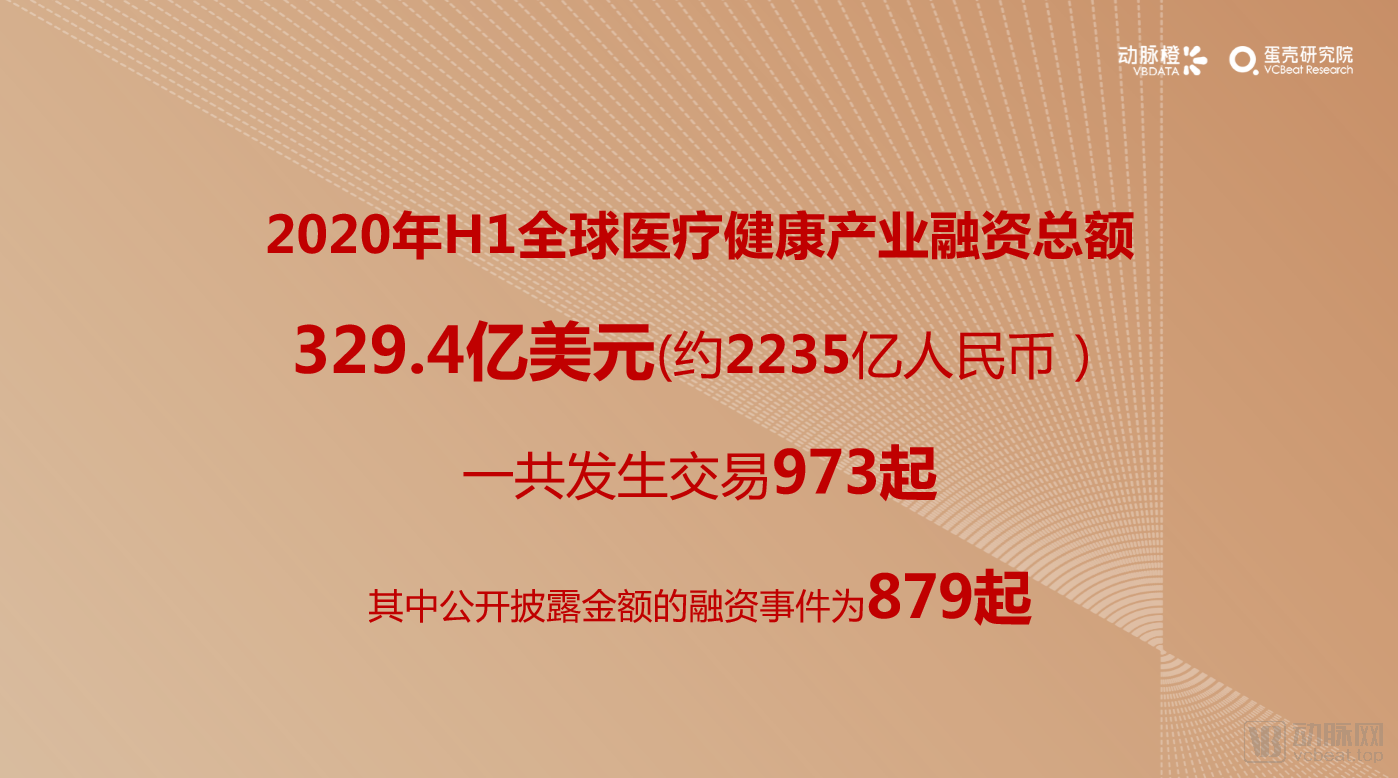

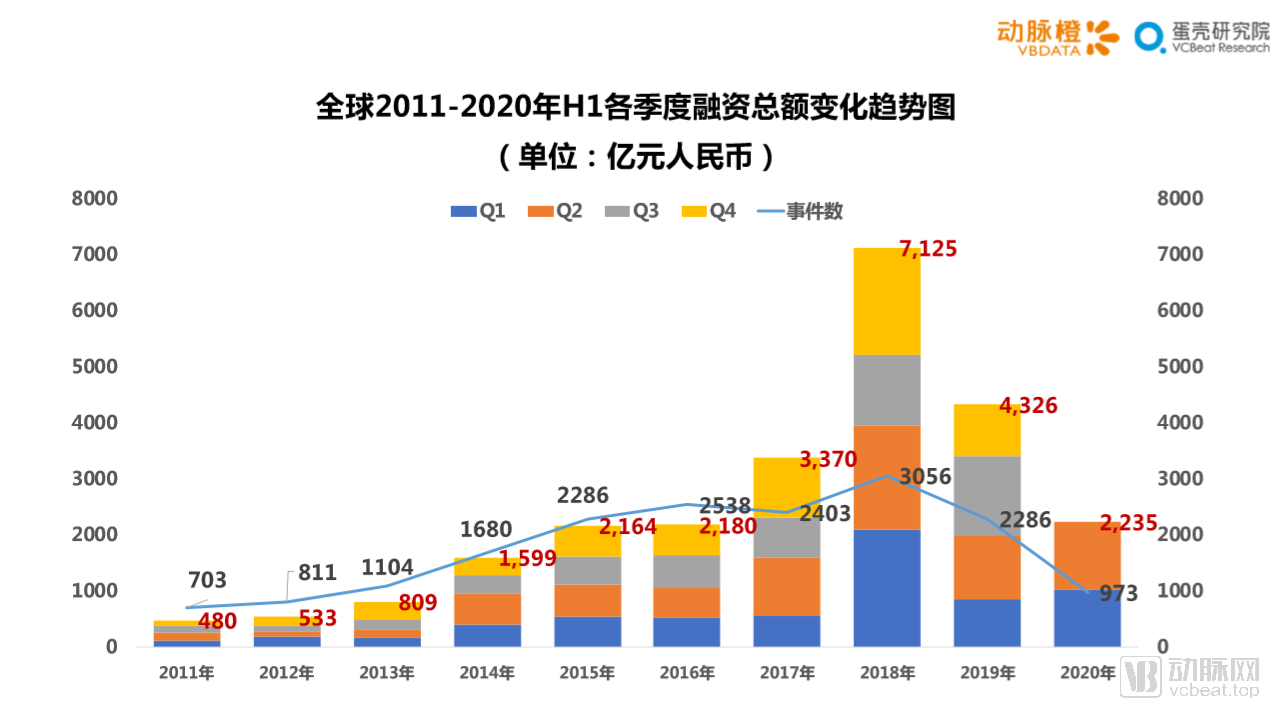

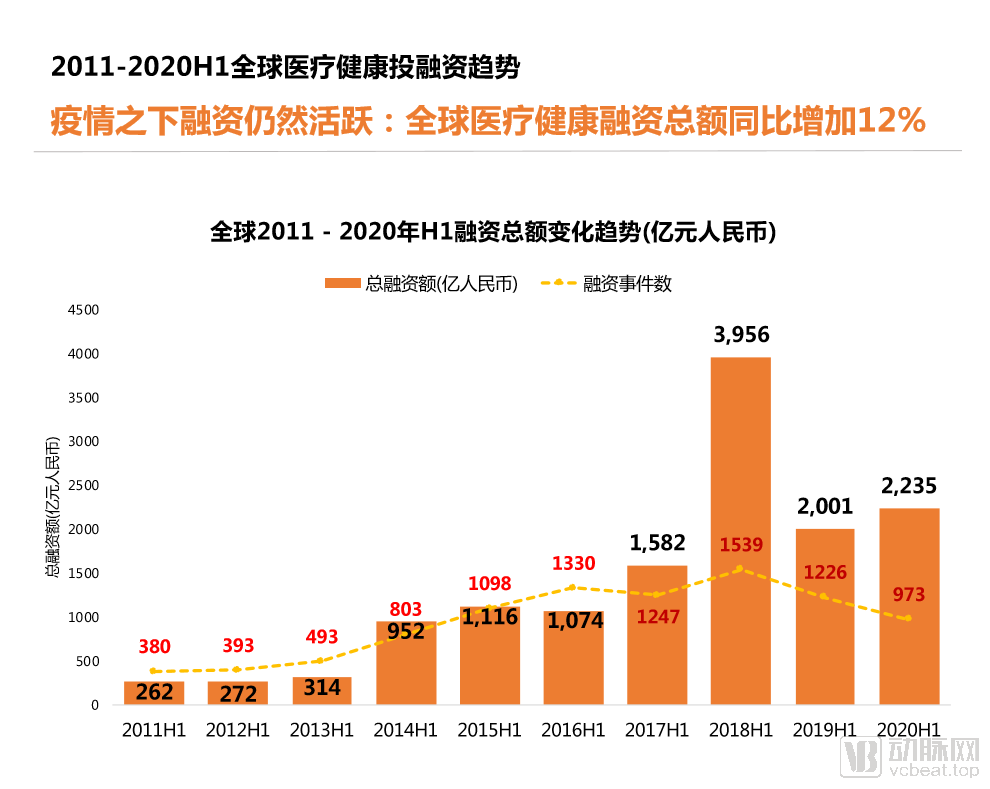

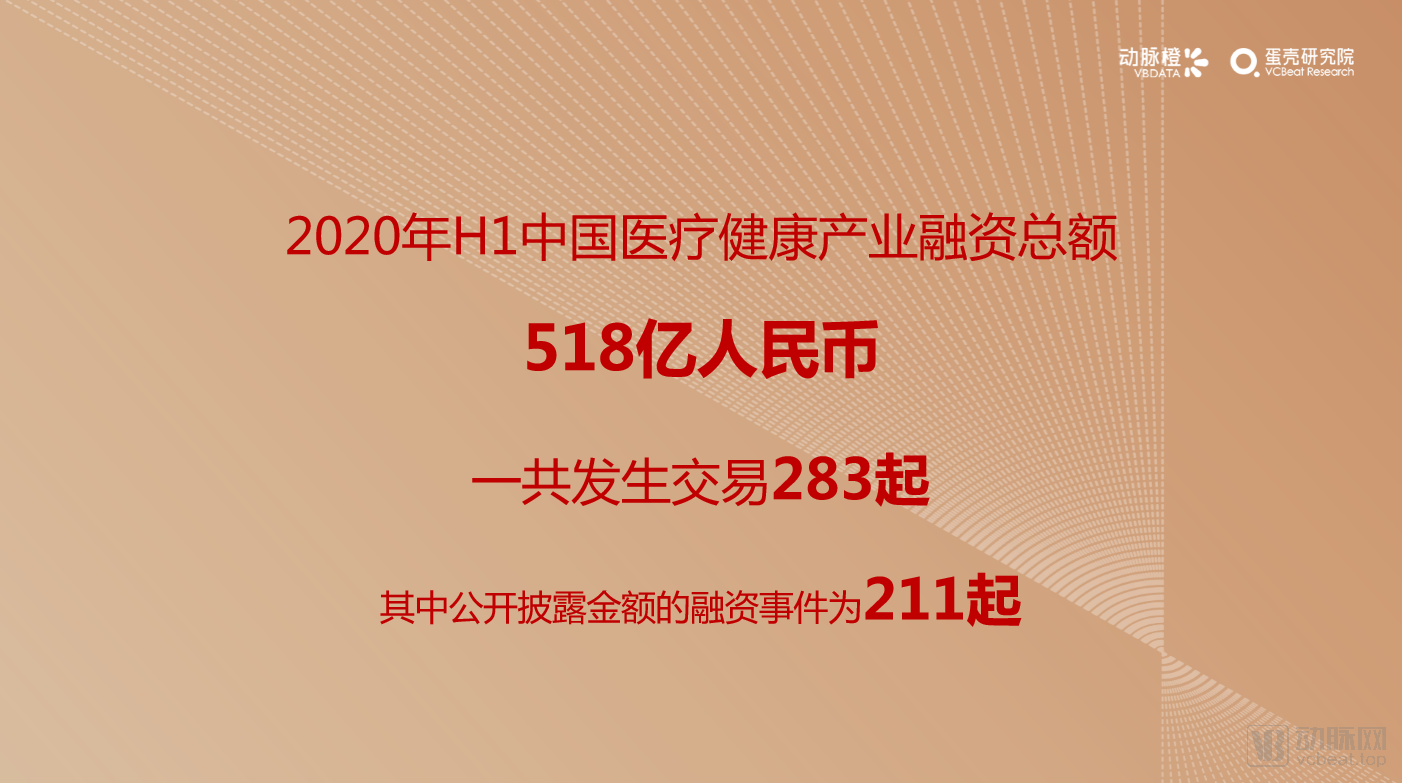

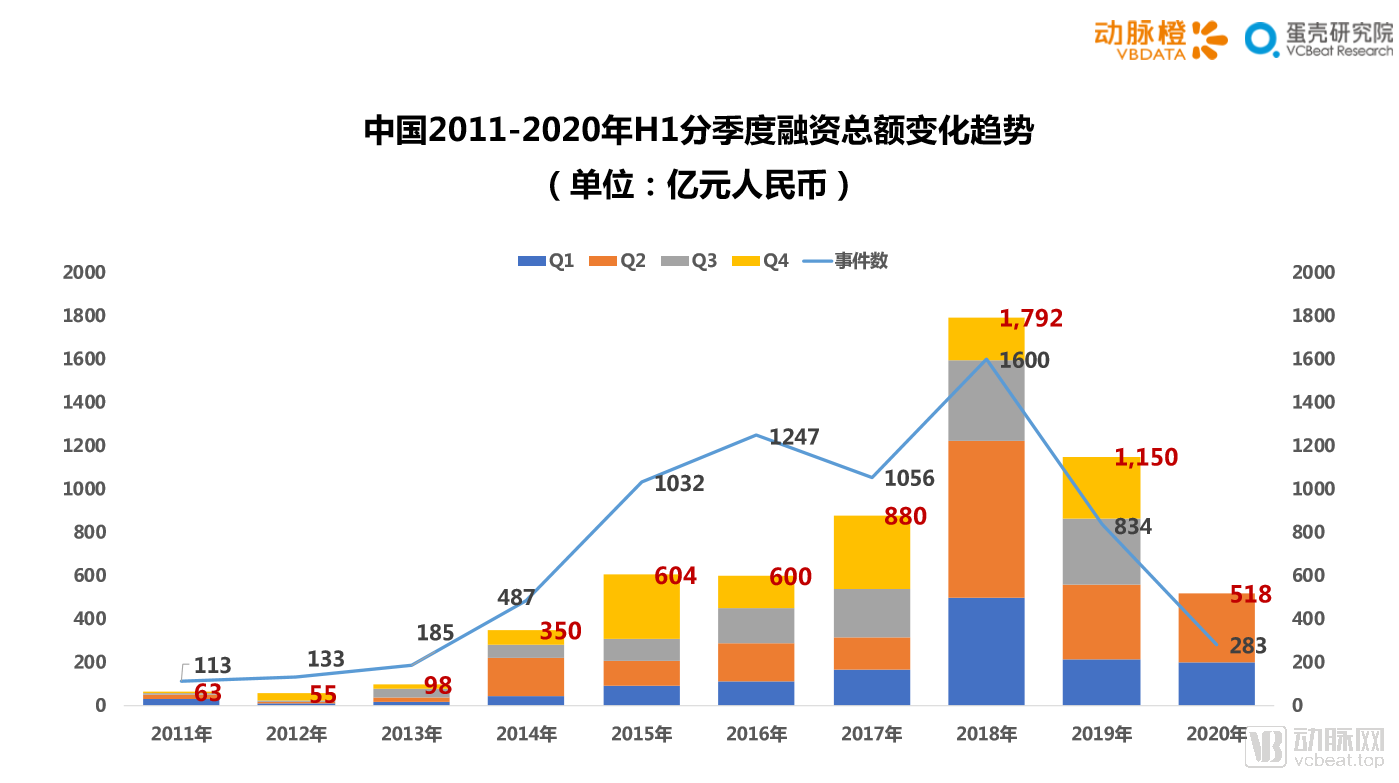

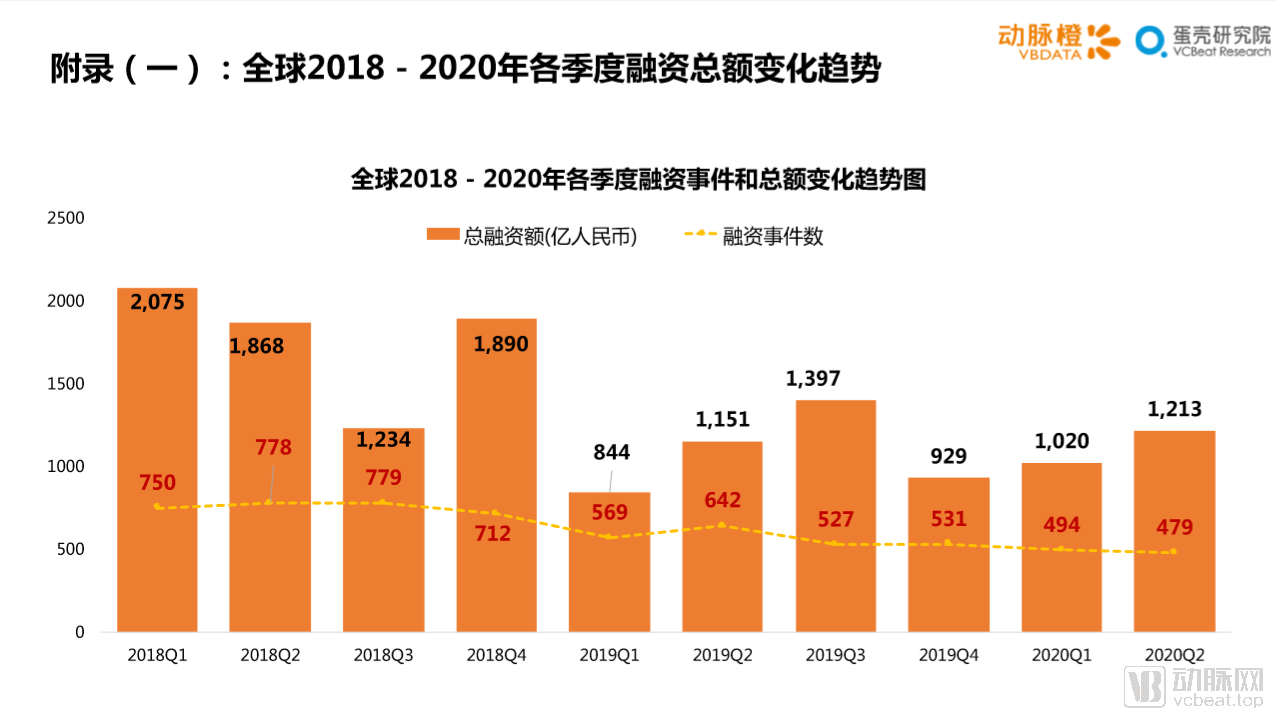

1.1 医疗健康产业融资依旧活跃:2020年H1融资总额同比增加12%

2020年上半年,全球医疗健康产业共发生973起融资事件(包括未透露融资金额的事件94起),融资总额达318.5亿美元(约2235亿人民币),融资金额同比增长12%。

2020年上半年,全球医疗健康产业共发生973起融资事件(包括未透露融资金额的事件94起),融资总额达318.5亿美元(约2235亿人民币),融资金额同比增长12%。

虽然总体的融资金额同比仍然增加,但融资事件数量降低至近六年H1的最低值。增多的资金却被更少公司分配,意味着对全球大多数医疗健康初创公司而言,2020年H1的融资压力增大。

不过,单笔交易平均融资金额的上升,也表明实力强、技术扎实的企业能够更加顺畅地融资。

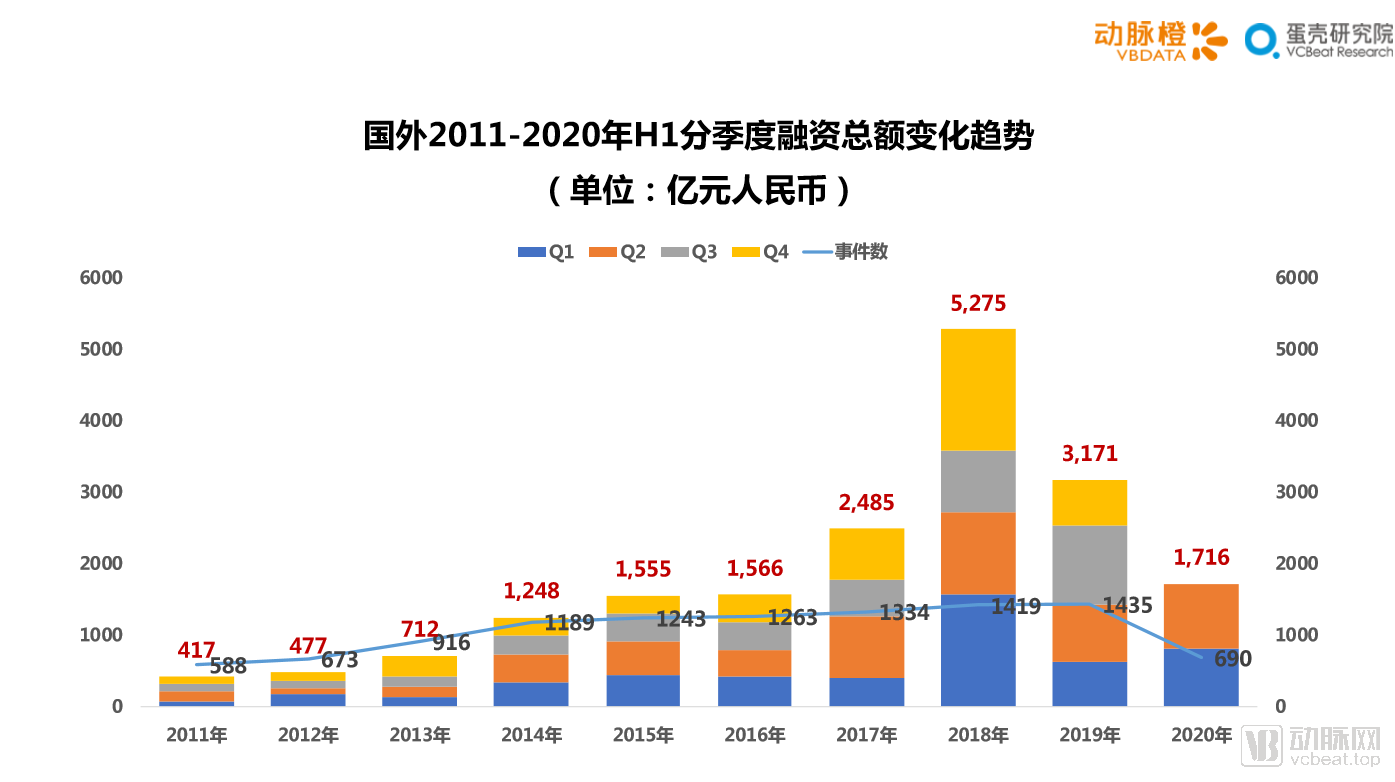

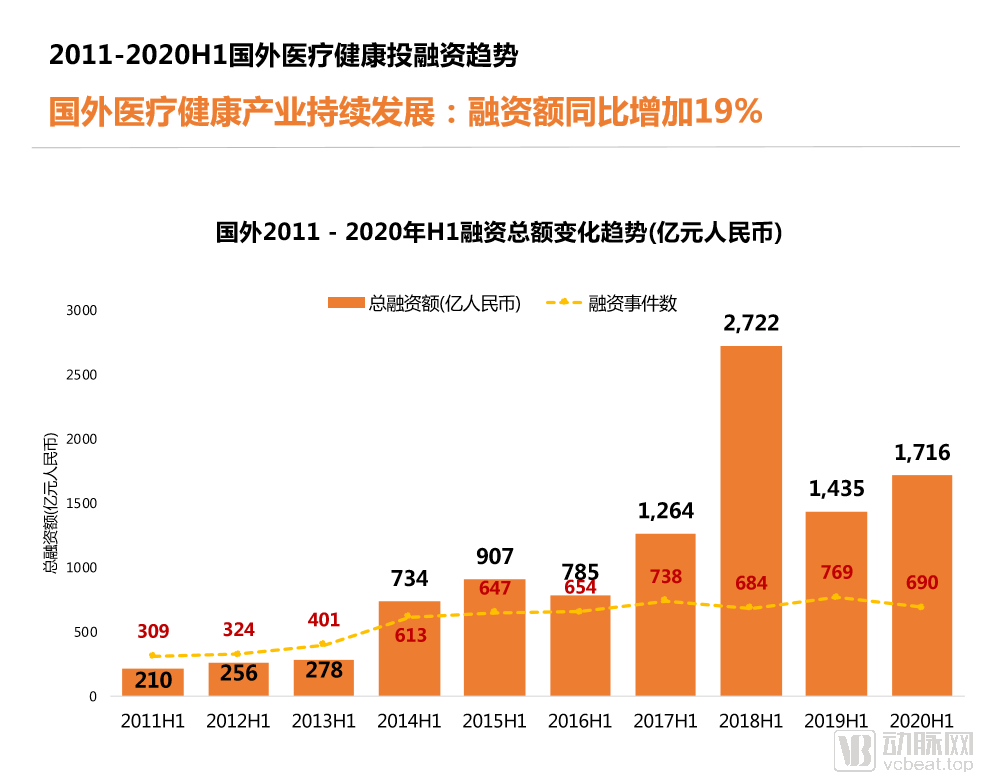

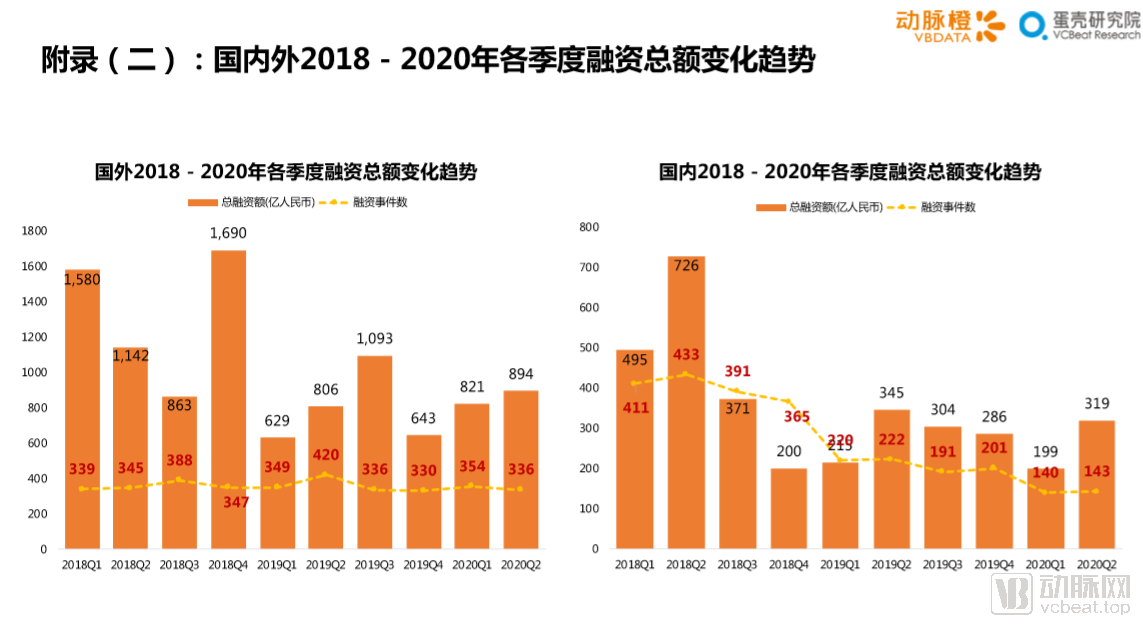

1.2 国外医疗健康产业持续发展:融资额同比增加19%

2020年上半年,国外医疗健康产业继续蓬勃发展,融资总额达到了244.5亿美元(约1715.8亿人民币);融资事件数达到了690起(包括未披露金额的事件23起)。

在国际资本市场的剧烈震动下,旅游业、娱乐消费等众多行业陷入困境,而医疗产业一级市场依然呈现着欣欣向荣的局面,虽然交易数量略有下滑,但融资总额依然同比增加19%。

超出我们预期的是,新冠肺炎疫情这一黑天鹅事件的冲击几乎没有影响国外医疗健康一级市场的投资热情。国外资本市场经历剧烈震荡后,远程医疗、检测、疫苗研发等相关领域的融资需求反而得到了更快响应,2020年上半年融资总额依然保持增长,这在疫情之下尤为可贵。

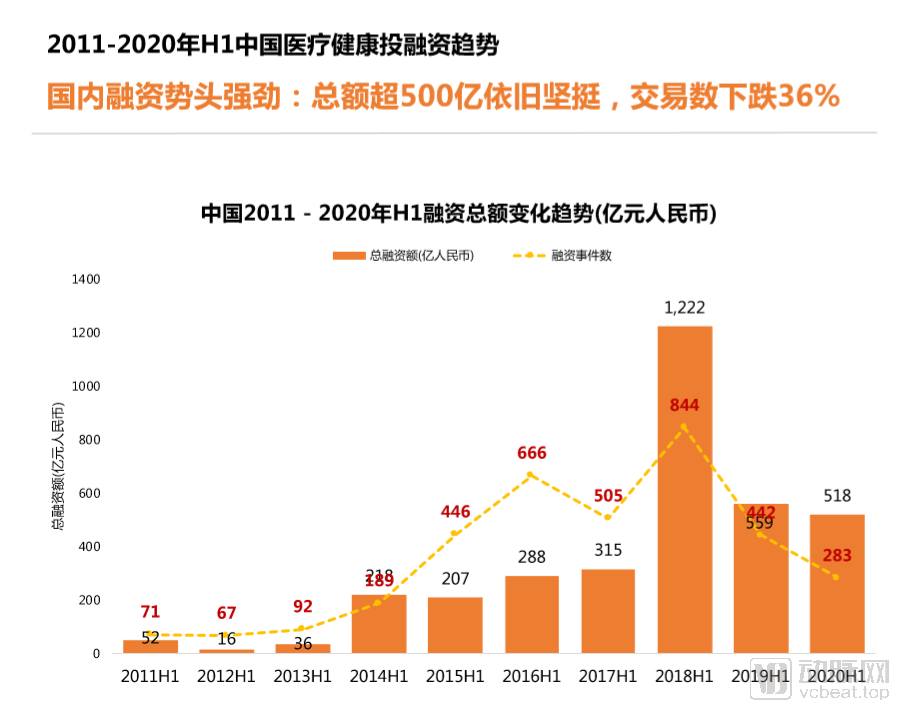

1.3 国内医疗健康产业融资势头强劲:总额超500亿依旧坚挺,交易数下跌36%

2020年上半年,中国医疗健康产业共发生283起融资事件,融资总额517.5亿人民币。

受新冠肺炎疫情和近年来整体融资资本趋紧的双重影响,2020年中国上半年医疗健康的融资事件大幅下跌。处于自2015年H1以来的最低点,对比去年同期更是下降了36%。

根据IT桔子全行业数据, 2020年H1国内全行业1732起融资,同比下降 64.4%;交易金额共4631.6亿元,同比下降 47%。 在中国一级市场整体下行的情况下,医疗健康领域融资总额同比下跌仅7.4%了并突破500亿人民币。

在交易锐减的情况下融资总额仅出现微调,单笔融资超过1亿人民币的事件本季度多达104起。

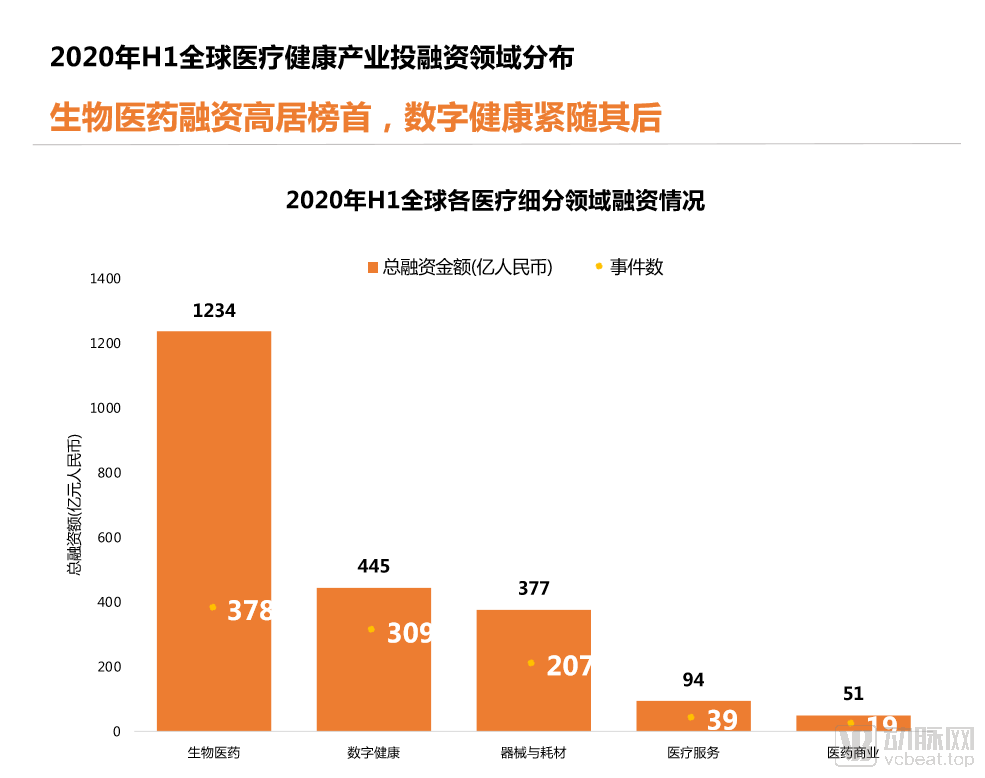

2.1 全球融资细分领域分布:生物医药融资高居榜首,数字健康紧随其后

2020年第一季度,全球生物医药领域以378起交易,1234亿人民币融资总额高居细分领域之首。

除了常年的热门领域生物医药,数字健康资金2020年H1保持着非常高活跃度。全球新冠肺炎疫情的客观影响,配合疫情以来远程医疗公司在二级市场的优秀表现,进一步推动了数字健康领域的创新与融资进程,新一轮健康融资浪潮正在开启。

2.2 国外数字健康蓬勃发展,国内器械与耗材态势较好

对比国内外2020年第一季度医疗健康各领域融资分布情况,能够发现生物医药依然是国内外共同押注的最热门领域。

但其他领域的融资侧重点有所不同。国外,数字健康蓬勃发展,2020年H1共发生244起融资事件,累积融资392亿人民币;而国内包括华大智造在内的体外诊断公司融资大规模爆发,导致器械与耗材领域金额较高。

2.3 全球融资热门标签:生物制药、医疗信息化、互联网+医疗健康、IVD 2020年上半年,全球生物制药、医疗信息化、互联网+医疗健康、IVD等标签热度较高。

2020年上半年,全球生物制药、医疗信息化、互联网+医疗健康、IVD等标签热度较高。

除了常年热门生物制药,疫情之下的数字健康公司得到了大量融资支持,在新冠肺炎检测中发挥重要作用的IVD热度提升。

从轮次分布来看,2020年上半年热门标签包含的融资事件中,A轮融资事件出现频次最高,达272起。而C轮融资数量超过了天使轮融资数量,反映出越来越多商业模式稍成熟的公司得到资本信任,这在医疗信息化领域尤其明显。

3.1 全球:疫苗研发公司受追捧——mRNA技术在新冠疫苗研发中初显成效

2020年上半年国内外一共有28家疫苗研发公司获得融资,融资金额为114.8亿人民币,这批公司多以研究病毒疫苗以及mRNA疫苗为主。

mRNA疫苗在今年全球笼罩在疫情的情形中扮演重要角色。国内外公司mRNA疫苗来治疗新冠肺炎。Moderna、沃森生物等公司的mRNA疫苗已经进入临床试验阶段。

CureVac公司是全球mRNA药物研发领域的领导者之一,上一轮融资于2016年完成。由于在新冠疫苗研发中的突出表现而推动了3亿欧元融资。据悉,CureVac将开始在人类身上试验新冠病毒疫苗,第一批疫苗接种测试于6月开始。

国内的斯微生物上半年完成两轮融资,高速推进其mRNA个体化癌症疫苗、mRNA传染病疫苗、蛋白缺陷类疾病mRNA药物和遗传病mRNA药物等产品。公司研发的新冠疫苗也已处在动物实验阶段。

3.2国外:远程医疗相关概念火热——二级市场联动一级市场“两开花”

2020年上半年,互联网在线问诊、在线健康管理、家庭检测等远程医疗概念毫无疑问是国外医疗健康资本市场的大赢家。二级市场以Teladoc和Livongo Health为代表的股价自疫情以来一路高涨。同时一级市场以Oscar Health、American Well和DispatchHealth为代表的远程医疗公司均获得超过1亿美元C轮融资。

疫情在国外的暴发并蔓延让世界公共卫生安全面临了前所未有的挑战。虽然近年来欧美各国在进行不同程度的医疗数字化改革,但本次疫情仍然暴露了众多缺漏,包括信息系统不兼容、数据管理混乱、跨部门合作较少、政府与医院间协作不畅、数字化转型成本过高以及个人隐私与公共利益的平衡难以维持等。

疫情的出现暂时性改变了这种情况。CMS扩大远程医疗服务的报销,加之HHS减轻了HIPAA法则带来的处罚,各机构之间增强了合作。各种因素驱动下,国外远程需求大规模爆发,仅American Well一家公司的访问量就增加了10倍以上,相信远程医疗相关概念的公司融资热度将在下半年持续升温。

3.3 国内:体外诊断融资已超2019全年——37起交易累积融资121.33亿

2020年上半年,中国体外诊断领域共计发生37起融资事件,累计融资121.33亿人民币。这些公司聚焦领域不一,融资轮次都比较靠前(集中在A轮和B轮)。

对比2019年33家体外诊断企业全年融资规模48.28亿元的数据能够发现,新冠肺炎疫情对IVD领域融资的激增有着直接刺激作用。

自新冠肺炎疫情爆发,IVD行业受到更多关注,国家也出台多项政策促进检测试剂的加速审批。源于新冠病毒等未知病原检测的公共卫生基础设施需求,推动了mNGS等技术研发以及市场化,导致分子诊断赛道在2020年H1的融资尤其频繁。

疫情过后,随着国家对公共卫生、疾控体系等领域的大力加强,IVD领域仍是医健市场的火热赛道,肿瘤诊断、早期肿瘤筛查以及消费级基因检测服务或将备受资本青睐。

4.1 GV、Khosla Venture和红杉资本中国基金上半年出手最频繁

2020年H1,全球投资医疗健康最为活跃的机构是 GV、Khosla Venture以及红杉资本中国基金,上半年出手均为14次,所投资的领域包括生物医药、数字健康医药商业、医疗服务以及器械与耗材等领域。

在获得活跃投资机构交叉投资的公司中,生物医药领域的公司居多,如中国的嘉和生物、药明巨诺、新元素医药等。

4.2 新药研发和数字健康受关注, 13家机构半年出手10次以上

2020年上半年,共有13家机构投资次数在10次或10次以上。

领域方面,活跃机构偏爱生物医药和数字健康;轮次方面,对C轮及以后等偏后期轮次的投资增多成为2020年上半年活跃机构的一个特点。

和以往相比,中国顶级机构在今年上半年出手似乎更为谨慎。13家活跃机构中仅红杉资本中国基金凭借14起投资入选。

4.3 24家公司被活跃投资机构共同投资,创新药物研发最受关注

在2020年上半年投资次数前24的医疗健康投资机构中,有24家公司获得了其中2家及以上的支持,反映出这些创业公司的潜力和实力所在。

从轮次分布来看,在C轮左右被两家活跃顶级机构同时投资的几率更高,一方面是基于处于这一轮次的企业商业模式或研发进展更加成熟;另一方面也佐证了活跃投资机构有轮次偏后移的趋势。

从公司类型来看,基因疗法、细胞技术等生物制药公司出现频率最高;除此之外,2020年上半年有更多的数字健康公司受到活跃机构青睐,如医疗信息化公司Ready Responders和Ribbon Health、互联网+医疗健康公司RubiconMD和数字治疗公司Mindstrong等。

24家公司中包括2家中国公司:生物创新药研发企业创胜集团和肿瘤细胞免疫治疗公司药明巨诺。

4.4 OrbiMed所投公司上市数量最多,Rock Springs Capital所投公司IPO比例最高

在全球范围内的投资机构中,被投公司IPO为资本的退出的主要路径之一。而在全球的近8000家参与过医疗投资的机构中,OrbiMed成为近10年间所投公司IPO成绩表现最优秀的公司。在其投资的164家公司中,有53家上市。

而从投资公司的上市比例来看,眼光最为精准、退出效率最高的机构则是Rock Springs Capital。该机构今年上半年投资的公司包括云顶新耀、 Athira、 Atea等。

4.5 所投公司2020H1上市数量TOP5的投资机构中, OrbiMed以8家上市公司登顶,鼎晖和礼来亚洲基金两家中国机构上榜

在所有投资机构中,被投公司在2020年H1上市数量排名前五的机构分别是OrbiMed、 RA Capital Management、维梧资本、鼎晖投资、 Cowen Healthcare Investments、 Perceptive Advisors、 Redmile Group、礼来亚洲基金和Versant Ventures。

中国鼎晖投资和礼来亚洲基金两家机构上榜。今年上半年是鼎晖的丰收季,投资的5家中国公司成功上市。根据动脉橙数据库统计,鼎晖共投资58家医疗企业,其中16家医疗企业已顺利IPO,另有多家通过并购退出。

值得关注的是,许多H1完成IPO的公司至少被其中两家以上机构共同投资。如传奇生物、Arcutis Biotherapeutics、 Imara。 开发AAV基因疗法的 liPassage Bio更是被四家机构看好。且无一例外,四家机构均是在A轮就投资了该公司。

5.1 A股/美股/港股迎来67个IPO项目,募资超千亿人民币

2020年上半年 ,美股、A股和港股市场迎来67家医疗健康上市公司。

其中Q1上市20家,Q2上市47家。对比2019年上半年79家公司上市的数据,可见疫情之后的经济衰退对医疗健康IPO的影响并没有想象中猛烈,2020年Q2的IPO甚至比以往更加活跃。

67家新股新股的上市,加上远程医疗、生物医药等旧股在疫情中的逆势上涨,到2020年H1结束,全球以美股和A股为代表的两大股市整体飘红的情况下,医疗板块收获颇丰。

5.2 32家中国医疗健康公司上市,2020年Q2上市公司数量环比增加3倍

2020年第一季度,受疫情影响,中国医疗健康公司的上市进程有所延缓,仅8家医疗健康企业在A股/港股/美股挂牌上市。

但复工复产后的第二季度,在科创板的加持下,中国公司在二级市场的IPO进程可谓火热,新增的24家上市公司使得2020年上半年的国内公司上市数量达到32家。

从公司类型来看,绝大多数公司类型为生物制药公司。

结合我国二级市场的现状,医药生物板块以半年40.28%的涨幅领跑A股。 虽然A股市场过去半年时间遭遇了大幅波动,但最终在疫情影响逐渐减弱、社会经济活动恢复的背景下,上半年收官成绩不错。

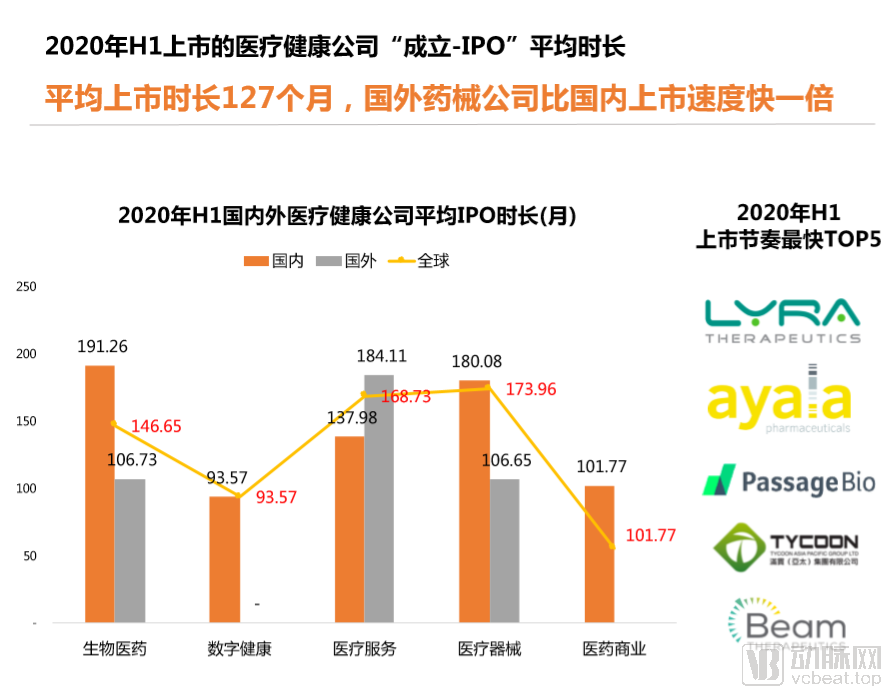

5.3 平均上市时长127个月,国外药械公司比国内上市速度快一倍

在2020H1上市的67家医疗健康公司中,从成立到IPO的平均沉淀时间约为127个月。

数字健康公司的上市时长在本就需要沉淀的医疗健康行业中显得节奏较快。

得益于纳斯达克交易所对创新生物技术和医药企业的支持,国外生物医药和医疗器械公司的上市周期比国内企业快了接近一倍。不过,科创板的推出有望缩小这一差距。

上市节奏最快的Lyra Therapeutics成立于2018年11月,不到2年时间就登陆纳斯达克。该公司的专有技术平台XTreo,通过一次给药就可以长期地将药物精准地递送到受影响的组织。其开发的LYR-210和LYR-220是可生物吸收的聚合物基质,通过无创形式给药,为鼻窦通道提供长达六个月的持续治疗。其活性成分mometasone furoate已被美国FDA批准。

6.1 全球:美国仍然占主导,中美囊括全球融资总额的91%

2020年上半年,全球医疗健康融资事件发生最多的五个国家分别是美国、中国、英国、加拿大。

2020年上半年,美国以463起融资事件,187.63亿美元(1317.3亿人民币)融资领跑全球,中国紧随其后;中美囊括所有国家融资总额的91%,融资事件的90%。

德国在2020年上半年的融资较多, 主要来源于mRNA 疫苗研发平台CureVac在新冠疫苗研发上的突出表现而获得的3亿美元融资。

从投资热点领域看,数字健康和生物医药是2020年上半年全球共同关注的热点领域。

6.2 美国:加利福尼亚州称霸,马萨诸塞州和纽约州形成次中心

2020年上半年,美国加利福尼亚州累计发生159起医疗健康投融资事件,筹集66.9亿美元(约469.5亿人民币),这也是全球医疗健康风险投资事件发生频率最高的地区。

马萨诸塞州以其著名的生物技术产业集群和丰富的医疗资源闻名,纽约则表现出活跃的数字健康创新氛围。由于生物技术公司的特性,导致马萨诸塞州虽然事件仅超纽约20起,融资总额却是后者的近乎三倍。

6.3 中国:上海及长三角强势发展,北京下行,广东崛起

从单个省市医疗健康投融资规模来看,2020年上半年中国医疗健康投融资事件发生最为密集的五个区域依次是上海、北京、广东、江苏和浙江。

上海累计发生68起融资事件,筹集资金114.8亿人民币,是上半年融资事件数量最多的城市。继2020年Q1单季度融资事件数和金额首次超过北京后,在H1的表现中继续领先于北京。

从区域集群的发展来看,除北京,江浙沪地区近年来在医疗健康产业的影响力日益扩大,预计未来将会形成中国投融资规模最大的医疗健康产业集群。

广东的崛起同样不容小觑,今年上半年132.3亿人民币融资已成为医疗融资第一大省。

7.1 全球TOP10: 华大智造10亿美元融资拿下全球H1融资TOP1,中国4家公司上榜

2020年上半年融资金额TOP10中,包括6家美国公司,4家中国公司和1家德国公司。10家公司融资额均超过10亿人民币。

榜单中虽然生物制药公司依然居多,但华大智造和Grail两家IVD企业进入2020年H1融资金额TOP3,表明体外诊断行业在疫情防控中的杰出作用正为它们的吸金能力加码。

中国的华大智造、云顶新耀、迈威生物与成大方圆4家公司上榜。华大智造成立于2016年,是全球三家能自主研发并量产临床高通量基因测序仪的企业之一。

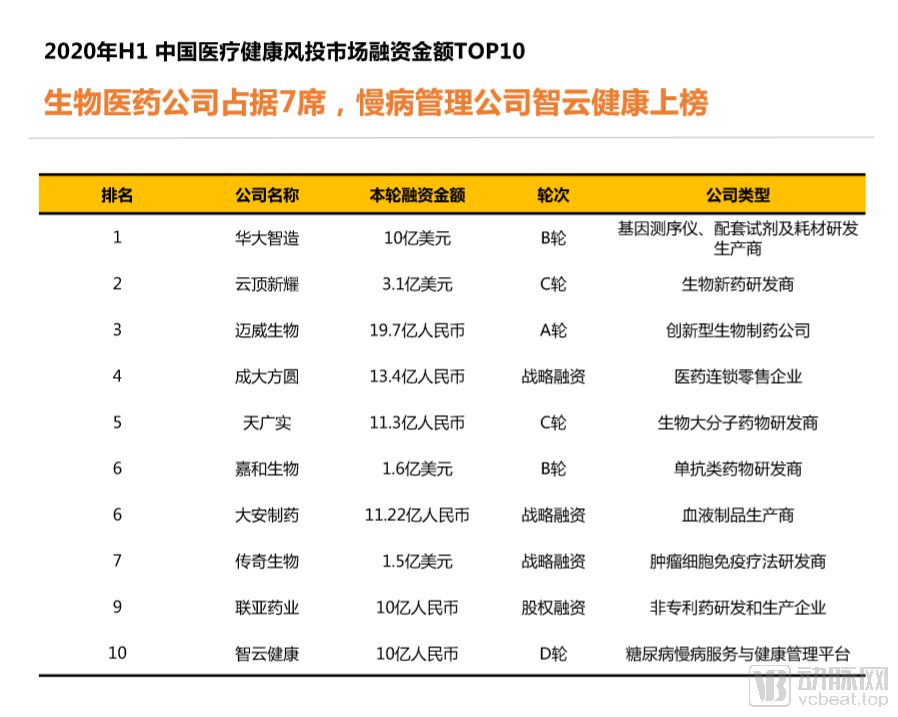

7.2 中国TOP10: 生物医药公司占据7席,慢病管理公司智云健康上榜

2020年Q1中国融资金额最高的10家公司中,生物医药公司仍然占据着主导位置。

2020年上半年中国医疗健康产业的大额融资交易数量极多,单笔融资超过1亿人民币的事件多达104起。所以即便是榜单第十名智云健康,其融资额也达到10亿人民币。

作为一家专注于慢病管理的数字健康公司,智云健康完成10亿人民币融资引发了许多关注。该公司成立初期定位于面向C端(患者)糖尿病管理服务和D端(医生)患者管理的平台;后开始切入严肃医疗环节,进入医院为其提供SaaS平台,并提供药品相关的电商交易平台;后期,公司又从单一的糖尿病管理升级到整个慢性疾病管理,并搭建了互联网医院。

扫描小程序码,免费下载报告完整版

如果您想对接动脉网所报道的企业,请填写表单,我们的工作人员将尽快为您服务。