# 热门搜索 #

益丰药房确定以13.84亿元收购新兴药房86.31%股权,连锁药店行业并购第一大单落定

{{detail.short_name}} {{detail.main_page}}

{{detail.description}} {{detail.round_name}} {{detail.state_name}}

提供支持

提供支持6月22日晚间,益丰药房(600578)发布公告,拟以发行股份及支付现金方式购买资产,交易标的为石家庄新兴药房86.31%股权,交易作价约13.84亿元。交易披露前,益丰药房已持有新兴药房4.69%股权,交易完成后,益丰药房将持有新兴药房91%股权。

此前在4月17日,益丰药房披露拟收购石家庄新兴药房,但并未披露交易价格和交易方式,酝酿两个多月之后,本次交易终于敲定,也成为了迄今为止连锁药店行业最大一笔并购案。

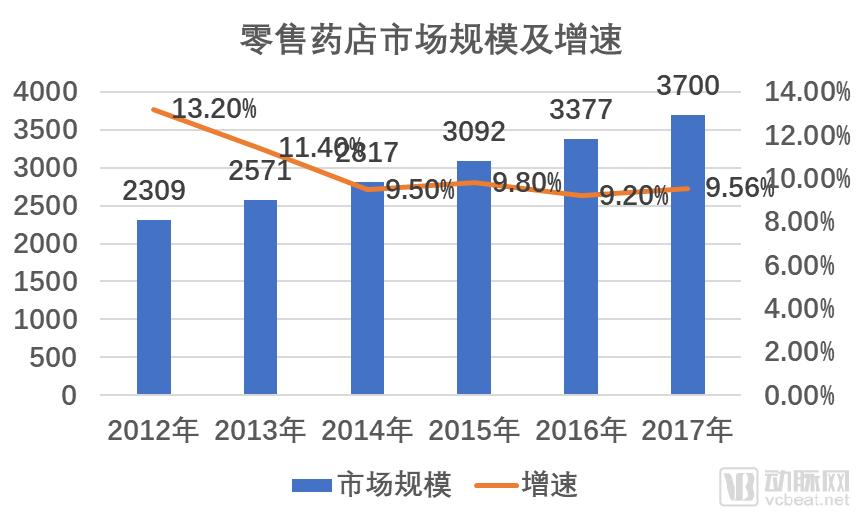

动脉网(微信:vcbeat)梳理发现,益丰收购新兴之外,零售药店行业正经历“资本盛宴”,以上市连锁龙头、医药工业企业、产业资本、跨界资本为代表的资本方正疯狂掠食零售药店,零售药店成为了资本热捧的“香饽饽”。

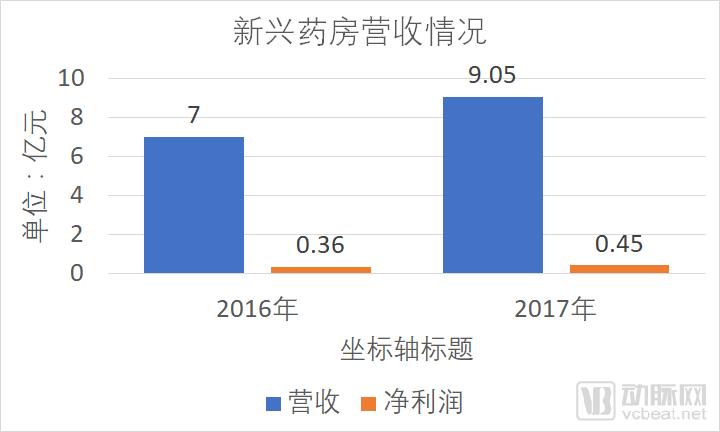

新兴药房自设立以来一直专注于中西成药、中药饮片、保健品及医疗器械等的直营连锁零售业务,目前在河北省及北京市拥有460余家直营门店,2017年销售收入超过9亿元。

新兴药房营收情况

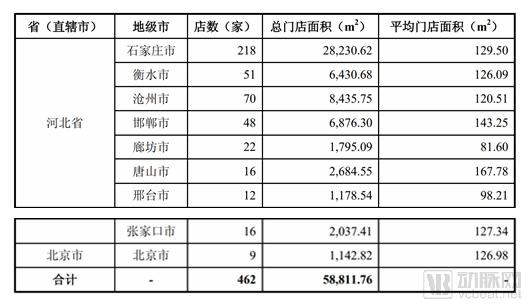

经过多年发展,新兴药房已成为区域性药品连锁零售领先企业。新兴药房门店主要集中在河北地区,包括石家庄市218家,沧州市70家,衡水市51家,邯郸市48家,廊坊市22家,唐山市16家,张家口市16家,邢台市12家,以及北京9家。

新兴药房门店分布

益丰药房拟以发行股份及支付现金方式购买多个自然人及公司合计持有的新兴药房86.31%股权,其中,以现金方式购买新兴药房48.96%股权,以发行股份方式购买新兴药房37.35%股权。

公告披露,以2018年3月31日为评估基准日,新兴药房100%股权的评估值约为16亿元,在交易前,新兴药房进行了2620万元的利润分配,除权、除息后股东权益价值为15.73亿元。

根据上述评估结果,考虑到标的公司对益丰药房未来发展的战略意义及良好的协同效应,经交易各方友好协商,标的公司100%股权作价合计16.03亿元,新兴药房86.31%股权相应的作价为13.84亿元。

益丰药房认为,本次交易将有助于其完善区域布局;提升对上游的议价能力,实现规模效应,降低采购成本;获取优质门店资源,加强持续盈利能力。

本次交易前,截至2018年3月31日,益丰药房拥有门店2328家(其中加盟店95家),益丰药房的经营区域主要集中于中南地区及华东地区,包括湖南省、湖北省、广东省、江苏省、上海市、浙江省和江西省。其中,中南地区有门店1296家,华东地区有门店1032家。

本次交易完成后,新兴药房的门店将纳入益丰药房的管理范围,益丰药房的门店数量将增至2,790家。同时,河北省及北京市将纳入公司的经营版图,公司的经营区域进一步拓宽至华北地区。

本次交易完成后,益丰药房的门店网络将覆盖我国的中南地区、华东地区和华北地区,门店锁化率和市场份额将得到显著提升,公司经营规模进一步扩大,有利于增强公司综合竞争力。

同时,益丰药房的门店数量和覆盖的区域广度都得到较大程度的上升,将进一步提升公司的销售规模和销售半径,有效的扩大公司的规模效应,进一步提升公司对上游厂商的议价能力,降低产品的采购成本。

新兴药房在河北省各市和北京市的核心商业地段均设有门店,门店的区位和布局与益丰药房的发展战略和扩张战略相契合,本次交易完成后,益丰药房可在新兴药房门店布局的基础上,迅速完成周边城市和渠道布局,进一步扩大在华北市场的门店广度和提升市场集中度,扩大公司的销售规模,提升持续经营能力。

益丰药房是国内领先的药品零售连锁企业之一,门店布局中,益丰药房通过开设大型店来提供功能齐全的商品,满足消费者的一站式购物需求,并迅速提升自身在当地的品牌影响力,围绕大型店开设众多中小门店,以满足消费者购物的便利性需求。“大店模式”,是益丰主要特色。

医药电商兴起之后,益丰药房于2013年开启医药电商业务,2016年成立电商事业群,下设B2C、O2O、CRM、电商技术等电商事业部,以CRM和大数据为核心,打造线上线下融合发展的医药电商业务。

从财务数据看,益丰药房近年营收及净利润快速增长,领跑医药零售行业。

益丰药房营收及净利润数据

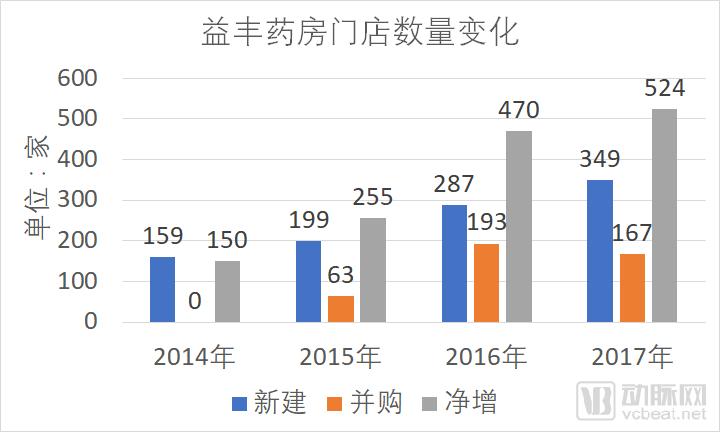

从2015年开始,益丰以“新建+并购”方式扩张门店,门店数量快速增长。其2015年末门店数为1065家,2016年升至1535家,2017年升至2059家。最近两年每年净增长门店近500家。

益丰药房门店数量变化

益丰药房表示,未来将抓住行业整合机遇,加快扩张步伐,在现有基础上,采用自建门店和兼并收购并重的方式,实现经营规模的扩张。

在区域布局上,将遵循“巩固中南华东,拓展全国市场”的发展目标,首先在已形成一定市场影响力的中南和华东市场进一步深度拓展和品牌渗透,加大开拓力度,进而逐步发展其它省市市场。

在管理上,通过门店品牌、专业服务,商品品类管理、精细化、标准化和信息化管理模式提升自身经营效率和顾客满意度。在业务模式创新上,根据医药行业政策和电商发展趋势,益丰药房在加快发展B2C医药电商业务的同时,重点打造O2O医药电商业务。

同时,还将根据国际药房发展规律,积极尝试多元化经营,促进大健康品类发展,通过线下与线上,为会员提供针对性的康复、保健、预防、养生、护理等健康管理服务,促进保健品、养生滋补品、药食同源品、功能性食品、母婴产品、功能性日用品及家庭理疗等大健康品类的销售提升。

近年,医药零售行业政策不断,机遇与挑战并存。一方面,公立医院综合改革推进、医药分开加速、处方外流带来市场增量;同时,医药零售进入“强监管”时代,行业监管更科学、更常态化。

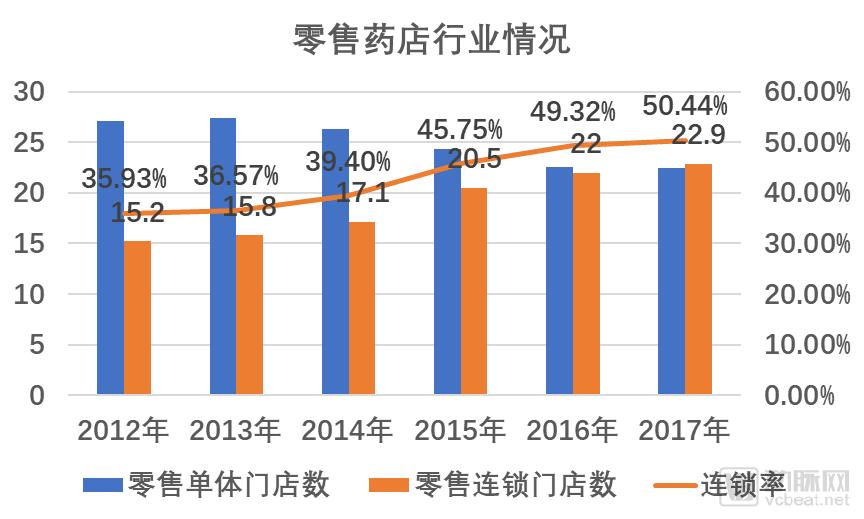

根据食药监统计公报,截至2017年11月底,我国零售药店的连锁率刚刚超过50%,而美国零售药店连锁率在75%左右,尚有很大提升空间。同时,根据商务部医疗保健行业流通运行快报的数据显示,2017年,药品零售行业7家全国龙头企业市场份额仅为13.96%,14家区域龙头企业约8.31%。相较而言我国医药零售行业连锁率较低,行业整合与药店连锁化是长期发展趋势。

市场集中度低有多个因素,高监管+地方保护是主要原因。我国2000年之前零售药店往往依附于传统的医药分销体系,以国有的各类销售站为主。2000年之后低价、大面积的商超模式发展起来,医药零售进入市场化的快速发展阶段。同时,强监管、地方保护也伴随了医药零售的发展过程,零售药店属于医药领域,受卫生系统、食药监系统、工商系统、医保系统多个部门监管;税收、审批方面的政策繁琐,限制了零售药店的跨区域扩张。

相较于单体店而言,连锁药店无论在规模、资金、人才、管理、专业化上都更具备优势,所以,近年在政策主导下,零售药店连锁化、规模化经营已成常态。

如“药品流通行业发展规划2016-2020年”提到,到2020年,药品零售连锁率应达50%以上。而日益严峻的监管环境和产业环境也令单体及小规模连锁乐于投身巨头怀中,加盟或被并购成为非常经济的出路,这些都将助力行业集中度提升。

但同时应该注意,零售药店数量已经基本接近饱和,达到3283人/店标准,发达国家数据为2500/店,考虑到中国人口众多,集中居住,更接近饱和水平。这意味着未来一段时间,新开门店不是进入零售药店行业的主要方式,行业将以并购整合为主。

尤其值得注意的是,处方外流将为零售药店行业带来超千亿增量市场,零售药店尤其是连锁零售药店是处方外流的最大获益者。首先,零售药店拥有非常好的业务基础,能够有序承接患者对药品和药事服务的需求;其次,国内零售药店覆盖率较高,可顺势成为居民购药的首选;最后,在信息化工具、处方流转平台等助力下,零售药店的竞争力正在得到加强。

并购整合是零售药店行业未来一段时间的主旋律,其中角色众多,大有你方唱罢我登场之意。业内人士认为,资本看好医药零售主要出于三个原因:其一是医药零售并非高门槛的一种业态,进入较易;其二是国内医药零售行业集中度很低,资本介入有助于行业整合;其三是政策利好零售药店发展,如医保资质审核放开,医药分开下的处方外流机遇等,资本提前入局,能把握市场机会,带来丰厚收益。

实际上,资本参与医药零售行业并购整合的“历史”由来已久。早在2004年,海王星辰就与全球知名投行高盛签署了金额为4000万美元的投资协议,成为国内首家接受境外直投的医药零售企业。

2008年,今日资本对益丰大药房进行了2亿元人民币注资。现今日资本仍然持有益丰药房约21%的股份,按益丰药房当下市值计算,今日资本所持股份价值已超30亿元。所以可以看出,资本与零售药店“绑定”发展的时间已长且利益丰厚。

据动脉网梳理,大致有四类资本方在进行零售药店行业的并购整合:以大参林、一心堂、老百姓等代表的连锁上市龙头;以神威药业、广药白云山、天士力等为代表的医药工业企业;以高瓴资本、华泰资本、大摩系资本为代表的专业投资公司;以及其他跨界资本和小型连锁间的自发整合。

上市医药零售企业跑马圈地自不必说。以“并购狂人”一心堂为例,其2014年4月上市前门店数为2400多家,上市后多方并购,至2017年三季度门店数量已超过5000家,增加一倍有余,聚焦西南,辐射全国。

产业资本参投医药电商企业较多,如IDG资本、软银中国、盛太投资等投资了上药云健康;启迪创投、江苏高科、长江国弘等投资了七乐康。

目前全国有十多家“版图”较广的医药零售企业,如国大药房、一心堂、老百姓、益丰、大参林等,他们的药店网络遍及全国。各地区尚有区域性龙头,如山东立健、河北新兴药房、河南张仲景、湖北天济、四川德仁堂等。随着医药零售行业并购整合速度提升,未来一些单体药店和中小连锁势必会被不同程度的吸收。全国医药零售格局将成几家全国巨头+区域龙头的格局,全国龙头和区域领头者相互制约。

资本参与医药零售行业并购整合,无疑会在短时间内带来行业集中度提升。但是整合只是第一步,对于操盘者来说,如何让整合的资源充分融合,涉及不同企业之间企业文化冲突、新贵与老臣之间的权力交接、管理架构明晰、责权利匹配、经营方向调整等方方面面的问题,需要时间来消化,这波整合潮之后,预计会有持续的消化过程。

如果您想对接动脉网所报道的企业,请填写表单,我们的工作人员将尽快为您服务。