2019年第三季度,全球医疗健康产业共发生323起融资事件,融资总额达620亿人民币(约87.4亿美元)。其中中国发生137起融资事件,美国发生125起。(不包含未公开轮次和未公开金额的融资事件)

通过对323起融资事件的分析和近十年国内外超1.5万条融资数据的深入挖掘,我们得出以下结论:

1.中国以融资事件数领跑全球,中美融资总额差距缩小,角逐还在继续,差异亦明显。

2.整个风险投资市场趋冷的环境下,医疗健康产业受资本大环境波动影响相对较小。

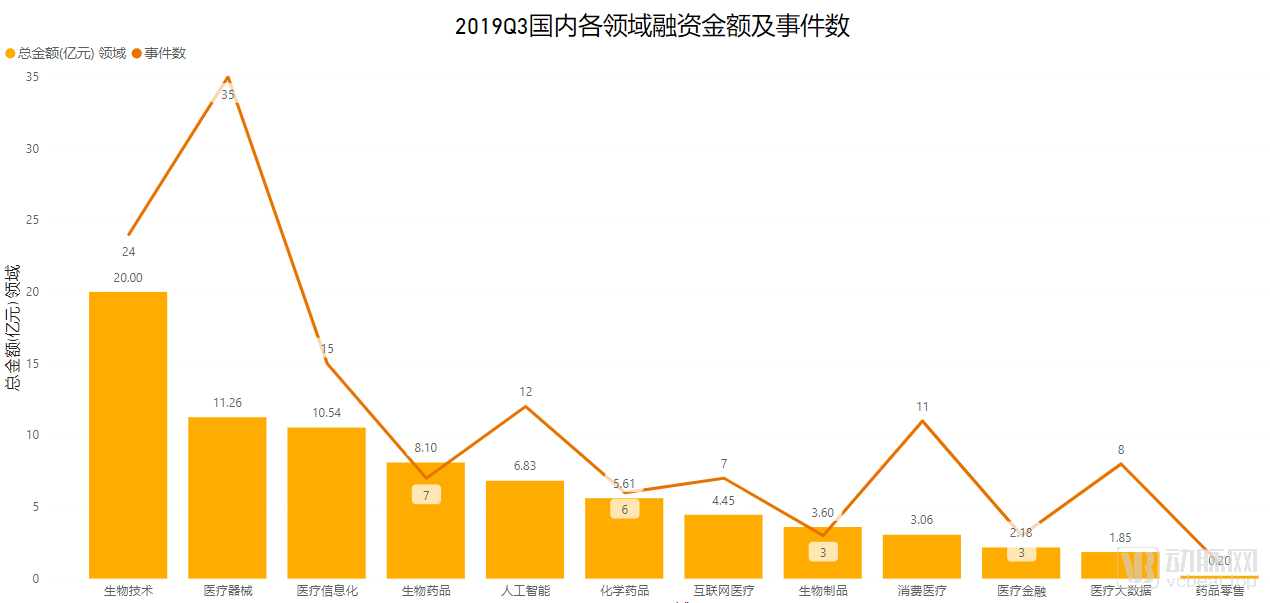

3.生物技术依然是国内外2019年第三季度的最热门领域,融资频次最高的标签包括基因疗法、细胞疗法、免疫疗法和分子疗法等。本季度获得明星机构交叉投资的企业多为生物技术公司。在中国,健康险表现尤为抢眼。

4.2019年第三季度,中国医疗健康创业公司的融资难度持续增大,投资者决策更加谨慎。中国2019Q3融资总额,融资事件数目,均同比下降25%以上。

5.医疗健康企业完成当前轮次融资后的10-20个月是他们的最佳融资时期,30个月则是决定企业能否进入下一轮的关键时间节点。

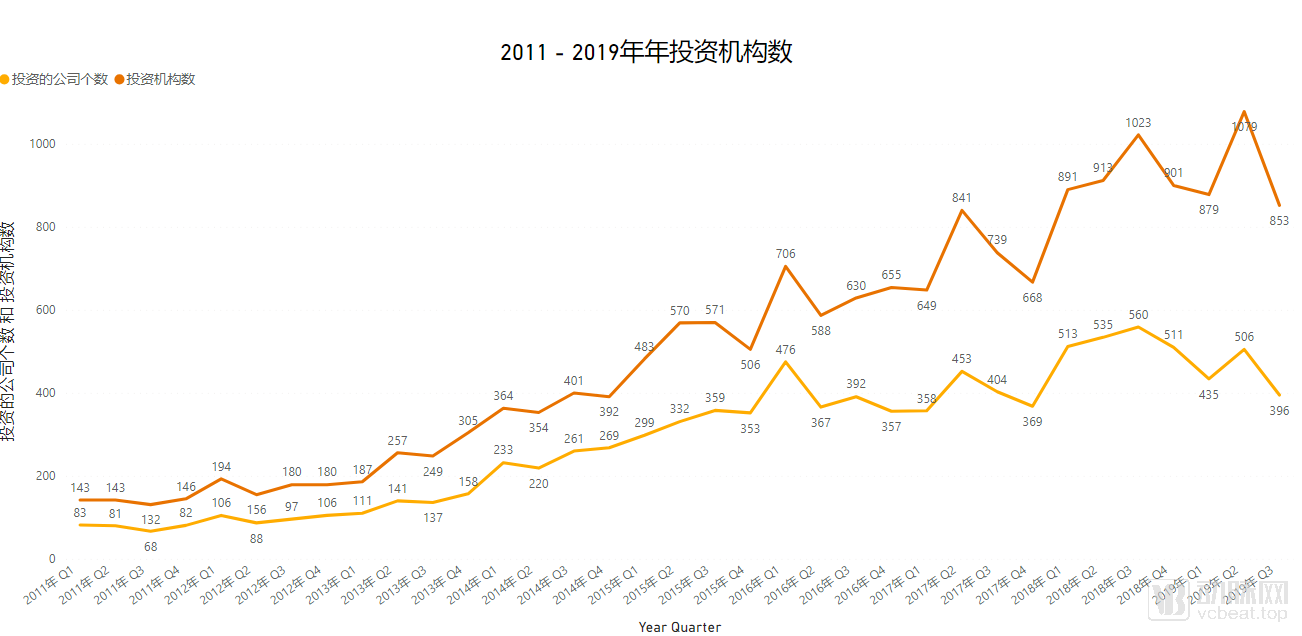

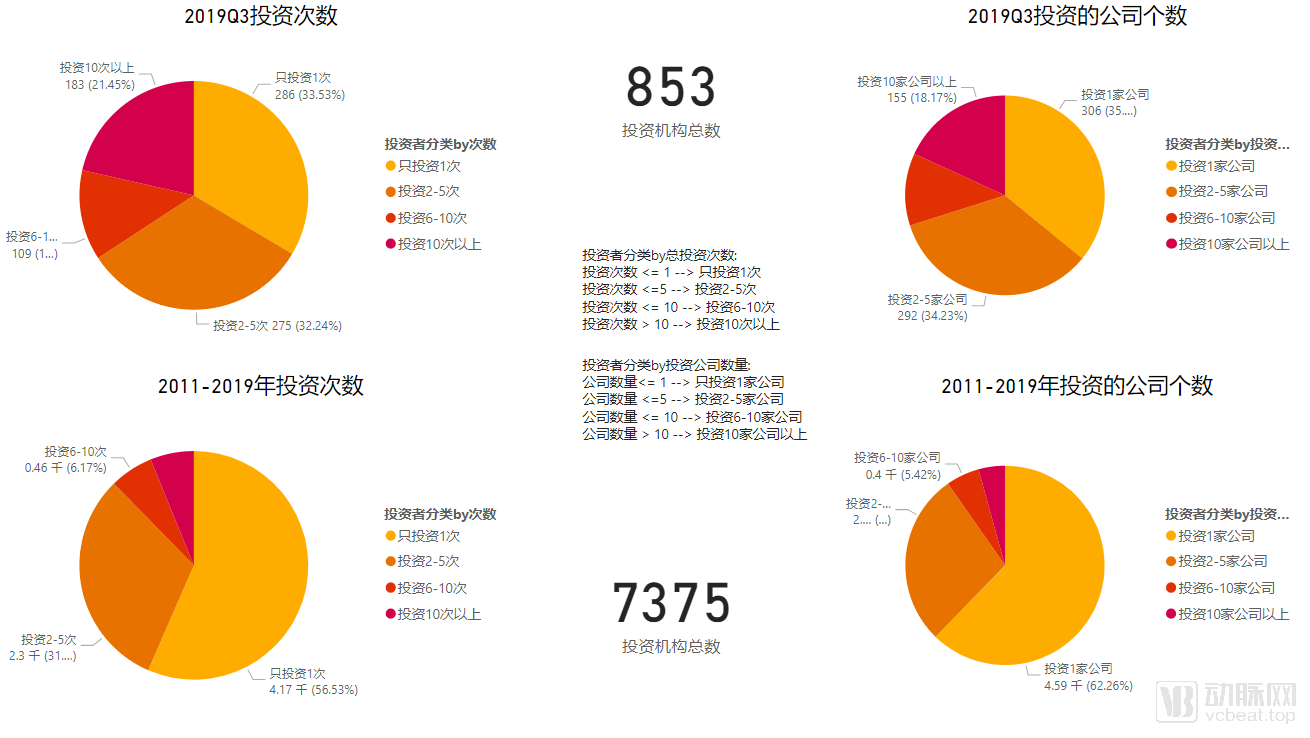

6.2019年第三季度全球共有853家投资机构参与过投资项目,机构数量随着季度融资项目减少而同步下滑;同时,成熟投资者更为活跃,投资频次较高;新手投资机构相对谨慎。

*为了便于统计,我们在对投融资数据处理时遵循以下原则:

1.本报告中涉及的融资事件仅包括从天使轮到IPO以前的风险投资事件,不包括IPO、定向增发、捐赠和并购事件等。

2.将天使轮,种子轮,种子VC等合并为天使轮;所有带A的轮次合并为A轮;所有带B的轮次合并为B轮;所有带C的轮次合并为C轮;C以上IPO以下的轮次合并为C+轮。

3.本报告图表中金额计量单位均为人民币,将外币统一换算成人民币。(根据事件发生当年平均汇率换算)

4.文中2019年数据截止日期为2019年9月25日,若在9月25日之后公布的数据,不计入本报告的统计范围,将在即将上线的动观投融资报告频道动态更新。

5.将融资额为数百万/千万/亿统一划定为1百万/千万/亿;未公开轮次和未公开金额的融资事件在下列图表中均不予统计。

数据来源:动脉网知识库

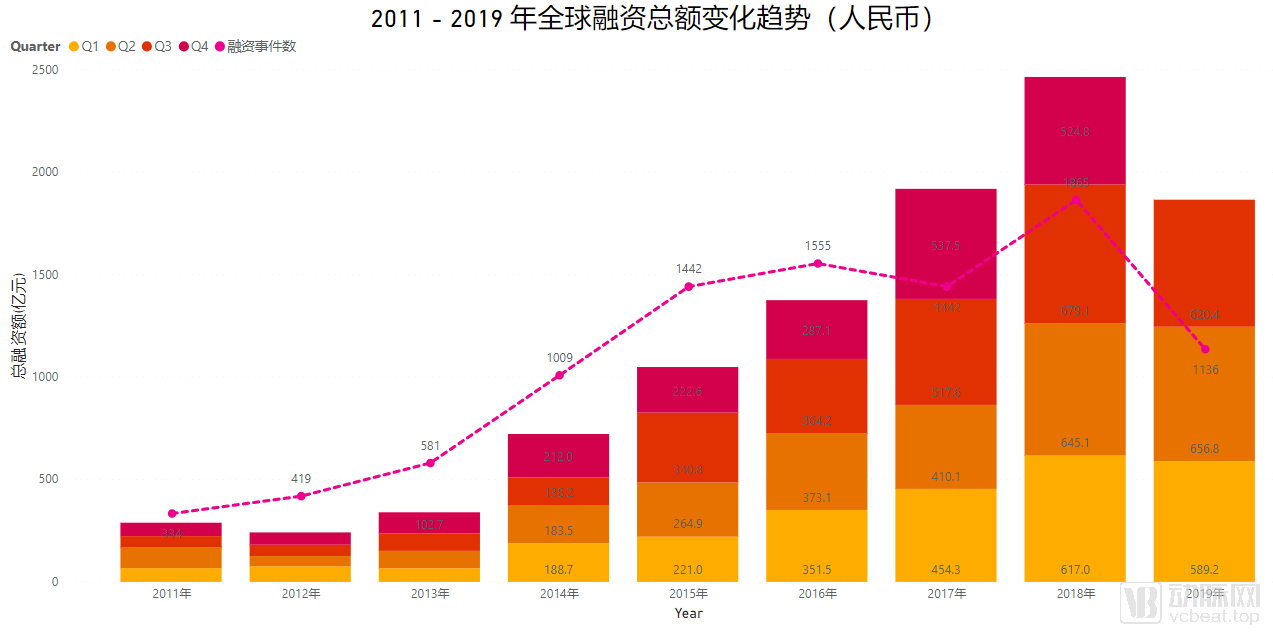

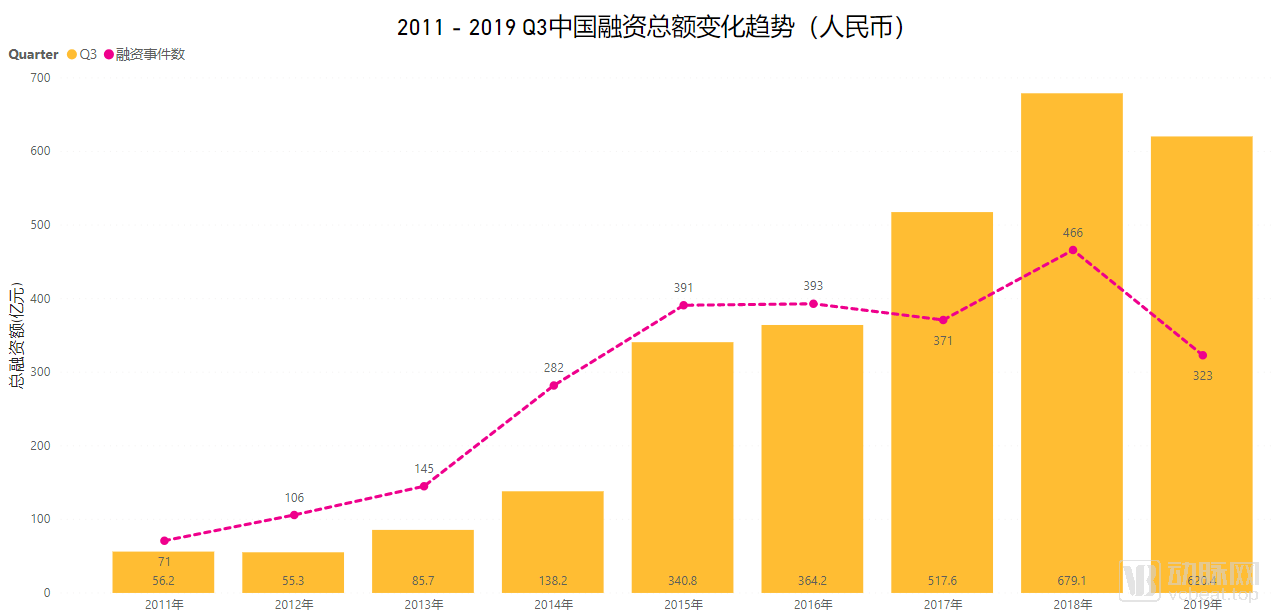

历年融资数据显示,Q3往往是融资活动最为活跃的季度,融资额约占全年的28%。其中2018年Q3医疗健康产业共发生464起融资事件,融资额高达679亿人民币(约102亿美元),创下历年单季度融资额新高。

不过,今年的第三季度并没有迎来预期的融资高峰。截止2019年9月25日,2019年第三季度医疗健康领域共发生323起融资事件,融资总额为620亿人民币(约87.4亿美元),较去年同期和今年Q2均有所回落。以此趋势为基础,预计2019年全球医疗健康的融资总额将难以超越2018年,大概率将伴随着融资事件的减少而出现轻微回落,这也意味着全球医疗健康融资总额自2012年以来将可能首次出现下跌的局面。

数据来源:动脉网知识库

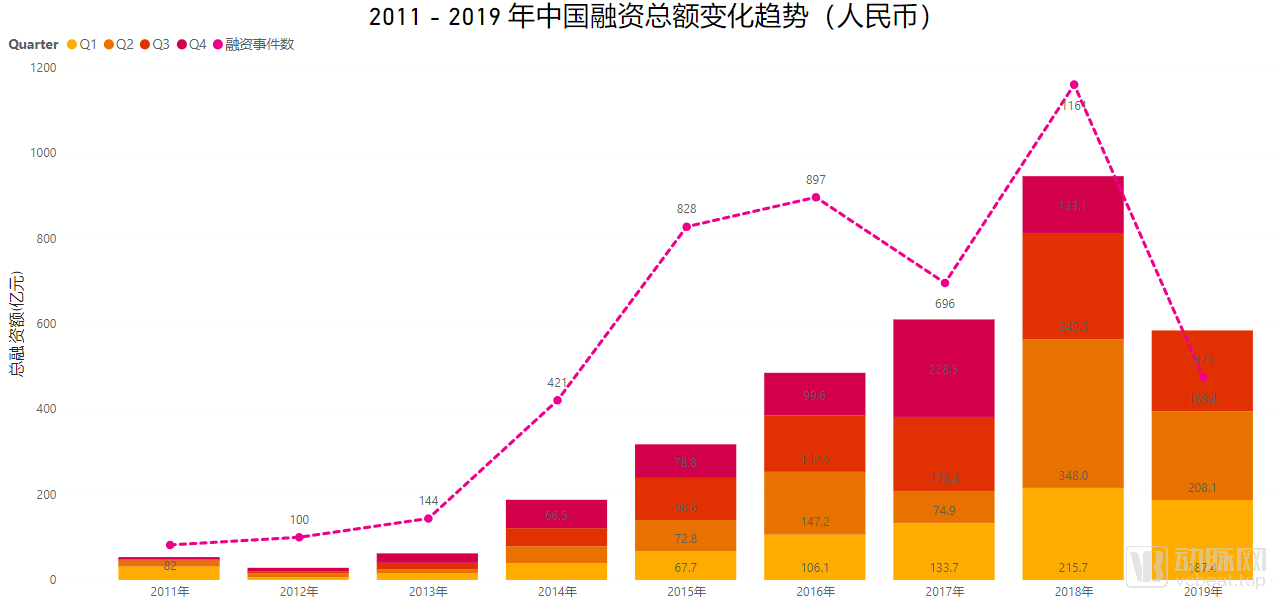

近年来,中国医疗健康产业融资体量对全球范围的影响逐渐提高,2014年,我国医疗健康产业融资额在全球占比仅24%,2018年达到37%,2019年(截止Q3)为31%。

此次在全球占比的回落主要是因为,2019Q3中国融资总额为189.3亿人民币,同比下降25%,前三季度融资总额584亿人民币,同比下降28%。比融资金额跌幅更严峻的是融资事件数目的下降,2019年Q3中国融资事件136起,同比下降近50%。背后的原因可能是,投资者决策更加谨慎,中国医疗健康创业公司的融资难度持续增大。

2019Q3全球医疗健康融资TOP10

数据来源:动脉网知识库

2019年全球医疗健康产业总融资额与2018年相比或有轻微回落,但预计超2300亿人民币(约323亿美元)的体量仍然处在较高水平,同时,市场仍不乏表现亮眼的公司。本季度吸金能力TOP10公司的融资均在1亿美元以上,其中融资金额最高的前三名均被欧洲公司囊括。美国有4家公司上榜,中国1家公司上榜。

Babylon Health成立于2013年。2016年和2017年所获得的A、B两轮融资不过700万美元。仅仅三年,该公司就一跃获得指数级增长的5.5亿美元C轮融资。其强大吸金能力离不开属于Babylon的三个核心标签:人工智能、数字医疗、慢病管理。

这家来自英国的数字医疗创业公司致力于通过人工智能技术,使每个人都能都享受便利实惠的医疗服务,从而实现医疗保健大众化。Babylon Health与腾讯、TELUS和三星有合作关系。据了解,该公司目前全球用户达到430万人,已完成120多万次数字咨询。

Babylon人工智能医生是Babylon Health最近推出的一款远程诊疗App,能够为用户提供全天候医疗咨询服务。比如,当用户在App中描述自己的症状或身体状况时,人工智能医生可以提供健康评估,并给出是否需要去医院就诊或是自行买药等建议。另外,App还提供健康追踪以及药品配送等服务。

排名第二的BioNTech是一家生物制药公司。该公司在2018年的融资额已经相当惊人,2018年1月获得2.7亿美元A轮融资,8月又获得辉瑞4.25亿美元战略投资。不到一年时间,该公司又于今年7月获得3.25亿美元B轮融资。

BioNTech的个性化mRNA技术构建了癌症免疫疗法、传染病疫苗、蛋白质替代3个治疗平台。BioNTech研发的CAR和TCR平台快速灵活,可在短短11天内从患者的单个T细胞中分离TCR。公司已经研发了广泛、多样性的免疫受体候选物,包括:针对20多种不同肿瘤靶标的超过160种功能性的、经实验证实的TCR;超过60种抗原表位经修饰的T细胞。

从行业分布来看,6家生物技术公司上榜,主要系生物技术公司前期的资金需求和投入更大,生物技术公司的估值整体偏高,尤其是上市后,他们的股票销售价格往往会超过其最初的IPO价格,此时退出带来的高投资回报也使得生物技术领域成为了投资机构的首选。

中国的国科恒泰凭借在9月6日完成的超11亿人民币C轮融资入围2019Q3融资TOP10,这也是2019年来国内医疗器械流通领域内融资规模较大的项目。致力于成为“中国领先的医疗器械数字化供应链综合服务商”的国科恒泰,为医疗器械生产厂家、流通企业、终端医院、政府监管层等提供全方位综合的“数字化供应链生态平台服务”。

数据来源:动脉网知识库

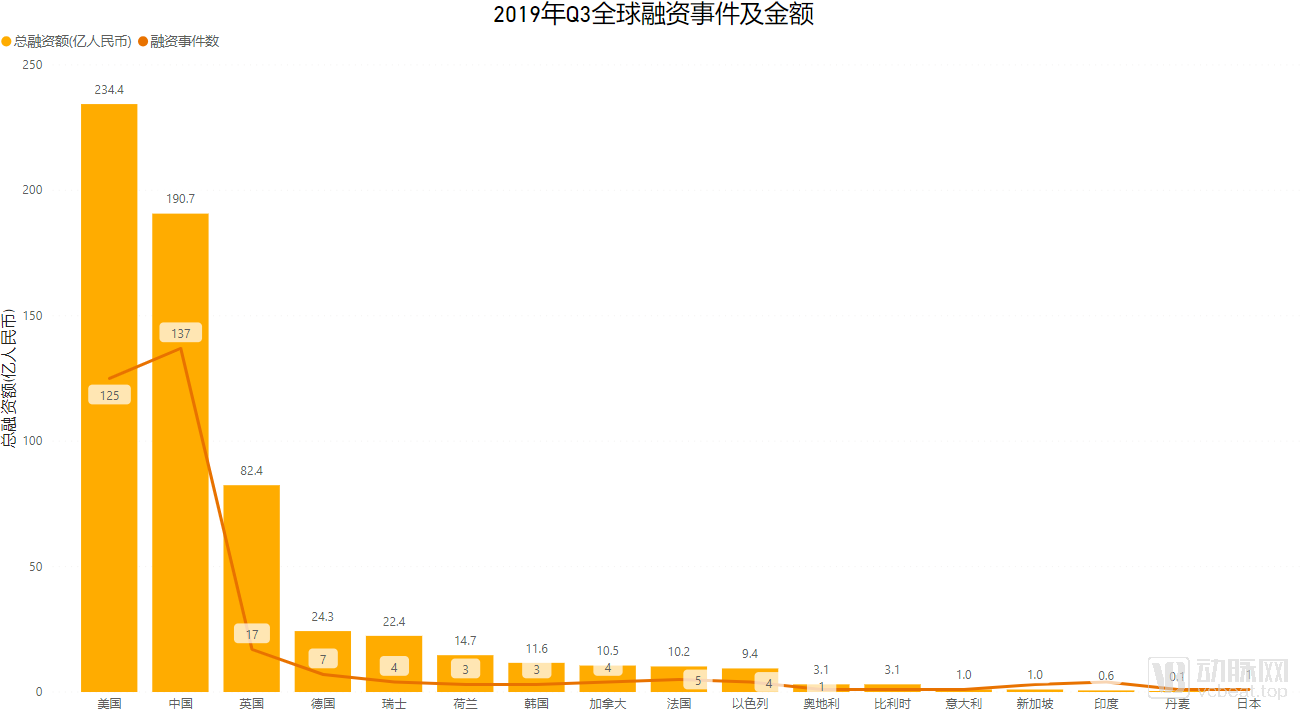

纵观全球各国融资总额和项目数量,近10年来中美一直处于前两位。2019年第三季度中美两国发生的融资总额占据了全球的68%,项目数量占比高达81%。中美两国医疗健康风险投资的发展变化将成为未来产业需重点关注的方向。

数据来源:动脉网知识库

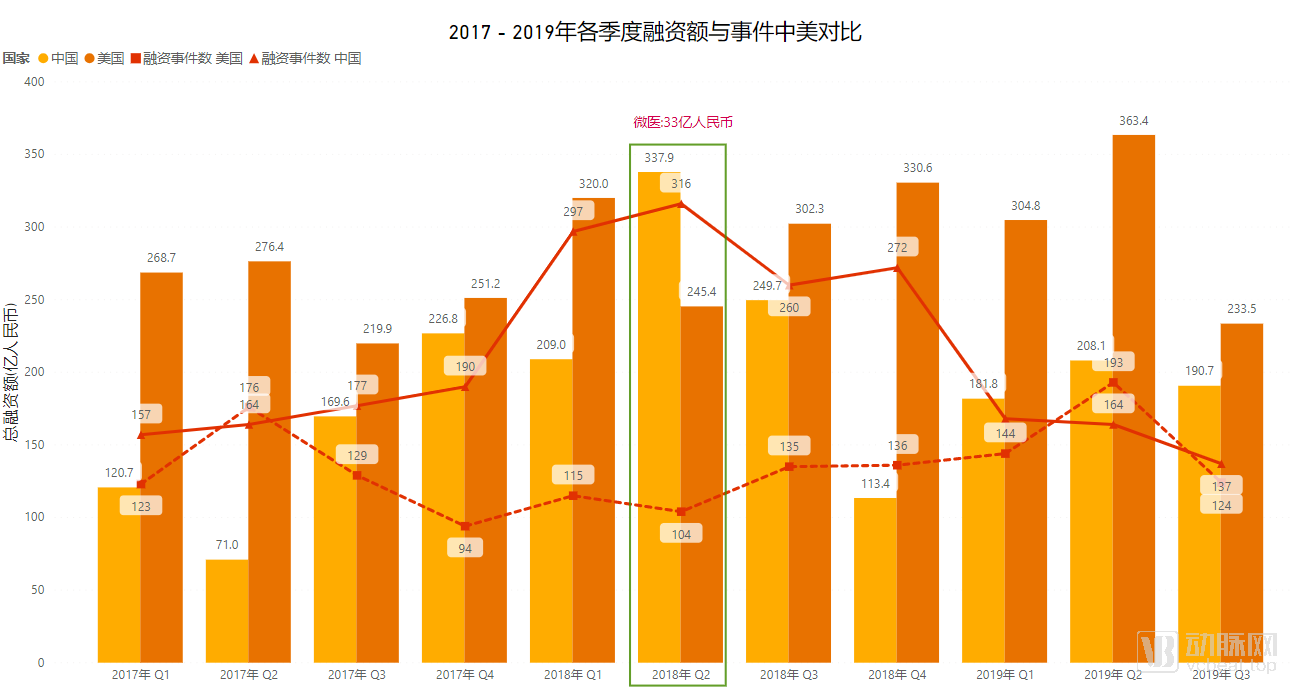

美国医疗健康产业的风险投资总额长期处于领先地位。近年来,中国正在不断缩小与美国之间的差距。2019年第三季度,中国以137起融资事件已经从项目数量上超过125起的美国,融资总额方面也缩小了与美国的差距。

在2018年第二季度,中国融资额曾一度领先美国近100亿人民币,主要得益于互联网医疗服务平台微医超33亿人民币的融资,以及基石药业、天境生物、杰华生物、腾盛博药等一批生物医药公司的融资浪潮。

数据来源:动脉网知识库

动脉网通过对比分析中美两国企业的融资间隔发现:

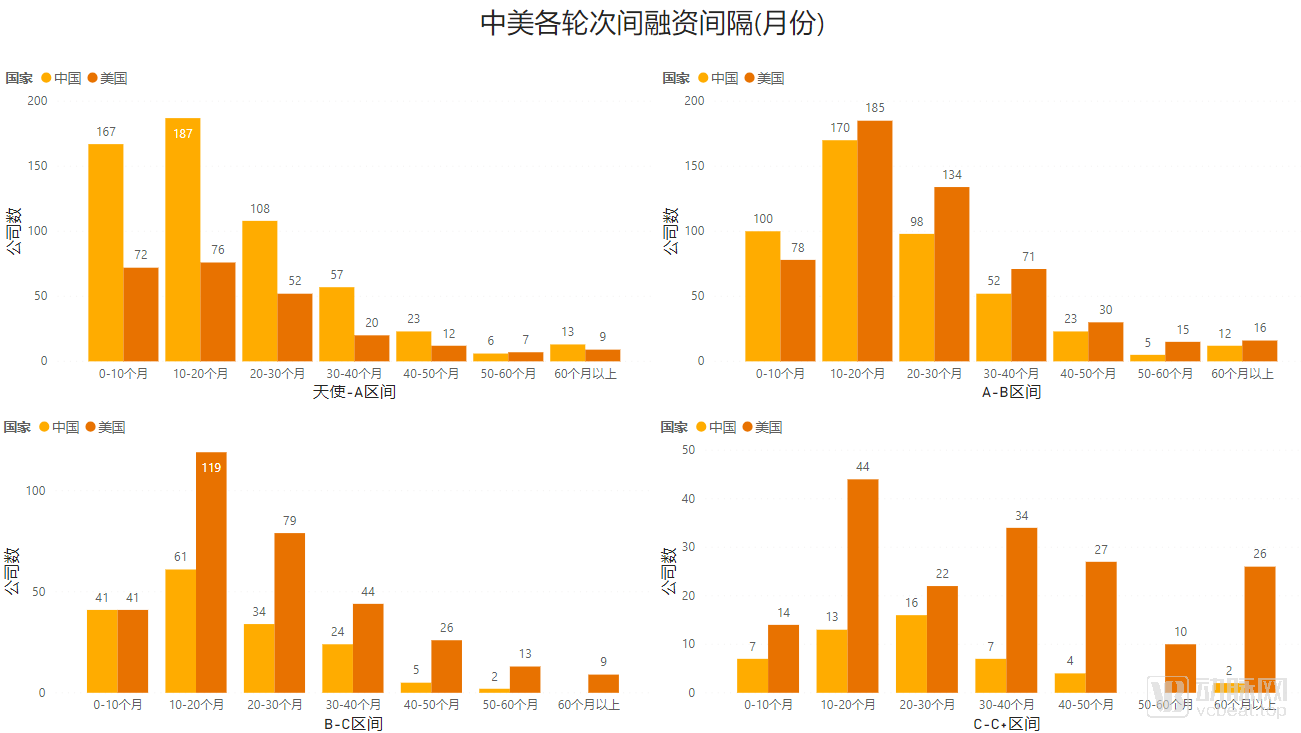

(1)中美的融资间隔节奏相当。从天使轮到A轮,大部分公司能够在前20个月进入下轮融资;从A轮到B轮,75%公司的融资间隔在30个月以内;从B轮到C轮,约70%的公司融资间隔在30个月内。

(2)美国企业的融资周期相对更为分散,中国则更为集中。该趋势在A-B轮和B-C轮表现得尤为明显:从A轮到B轮,24%的美国企业在30个月以后仍获得了融资,而中国只有20%;而40个月以后,美国仍有11%企业顺利融资,中国则仅8%;而从B轮到C轮,美国有28%的公司在30个月以后顺利完成融资,中国只有23%;40个月以后,美国有14%的企业进入C轮,中国仅9%。

排除部分不再有融资需求的公司以外,对中国大部分医疗健康创业公司而言,融资后的前30个月可能是决定企业能否进入下一轮的关键节点,10-20个月则是企业获得融资成功率最高的最佳融资时期。超过30个月,顺利融资的可能性相对较低;对美国公司而言,有更多企业虽然错过了最佳融资时期,但仍然能够顺利进入下一轮融资。

根据动脉网知识库统计,中国处在A轮融资完成30个月后尚未宣布新一轮融资的企业有440家,B轮融资完成30个月后尚未宣布融资企业的有57家。另外,有103家企业正处在完成B轮后10-20个月这一关键时期,期待这批公司的融资消息。

数据来源:动脉网知识库

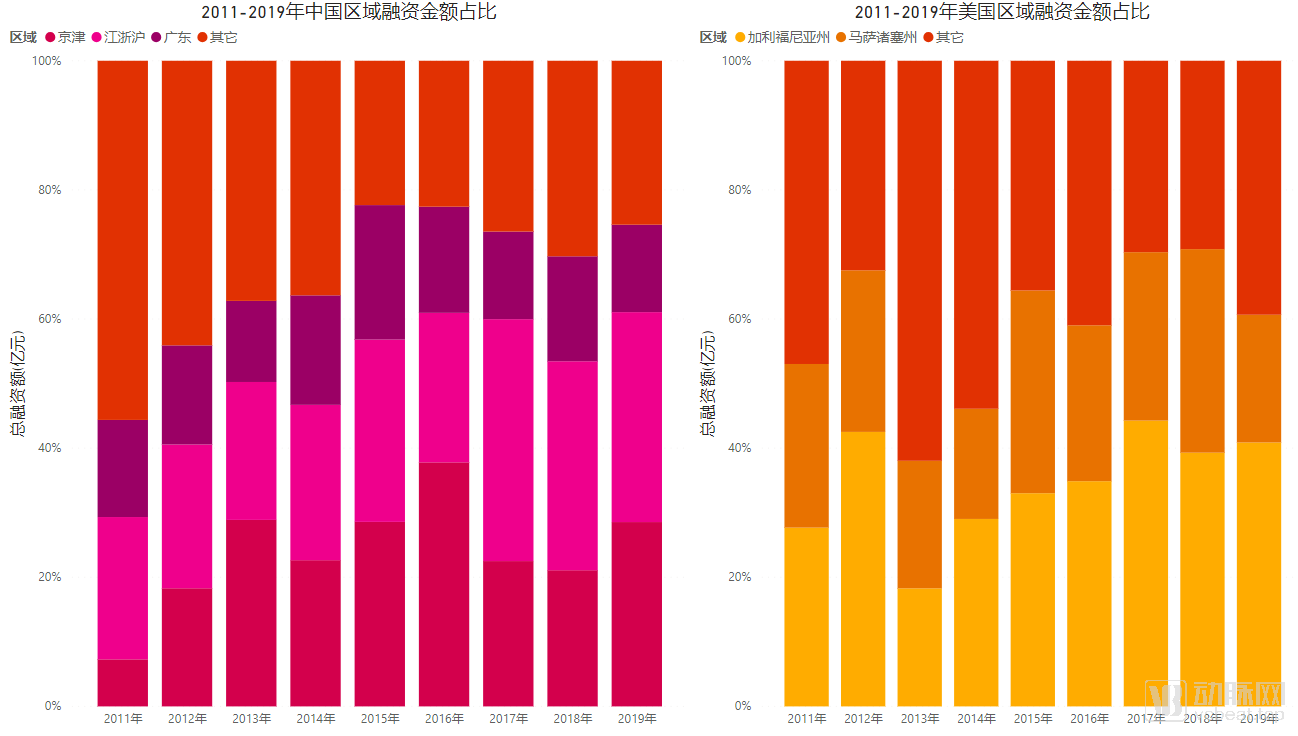

江浙沪、京津、和广东是中国医疗健康产业风险投资最为活跃的三大区域。2019年Q3,三个地区共发生118起融资事件,囊括全国总融资额的75%。其中江浙沪占比最高,包揽了全国融资额的32.5%;美国方面,60%的融资事件发生在加利福尼亚州和马萨诸塞州,共计85起。其中加利福尼亚州发生56起事件,融资额占美国的40%。

通过对比发现,美国医疗健康风险投资的主导地位一直被加利福利亚州所占据。马萨诸塞州凭借其著名的生物技术产业集群和丰富的医疗资源,超过了经济更为发达的纽约州成为美国的医疗健康风险投资第二大州,不过从体量上还是远远落后于加州。

而中国的医疗健康产业风险投资集中度更高,三大区域发展相对更加均匀,且与经济发展程度相关度更高。江浙沪地区近年来在医疗健康产业的影响力日益扩大,自2017年开始,融资额全面超过京津地区,预计未来将会形成中国风险投资规模最大的医疗健康产业集群。

数据来源:动脉网知识库

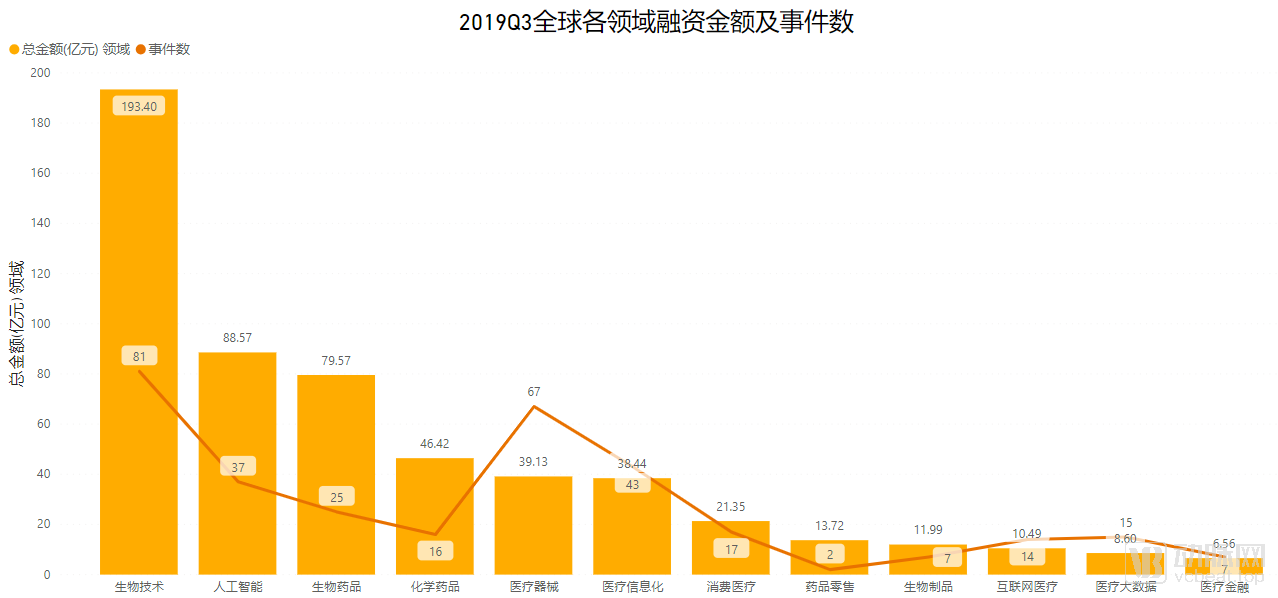

全球范围内,生物技术依然是最热门的投资领域,81个融资项目、融资总额达193.4亿人民币,占2019Q3总融资额的31%。医药领域(生物药品+化学药品+生物制品)和人工智能分列第二和第三。

数据来源:动脉网知识库

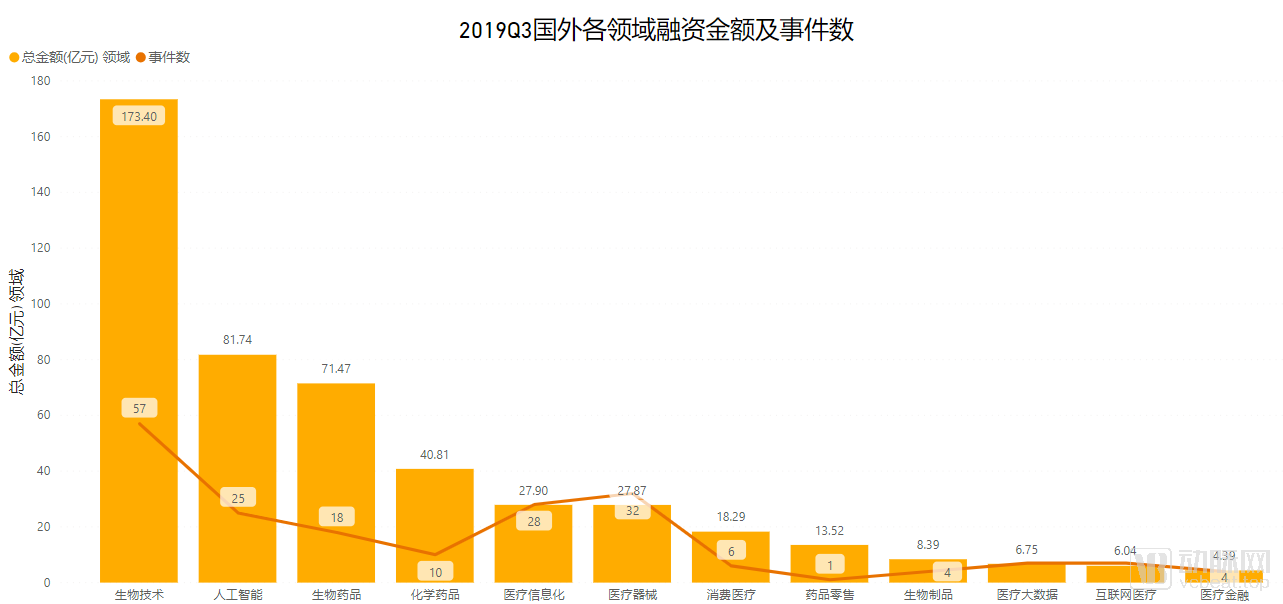

国外,生物技术、人工智能和生物药品成为2019年第三季度最为火爆的三个细分行业。其中,国外生物技术领域发生57起融资事件,共计融资173亿人民币,超过了排名第二和第三的人工智能加上生物药品的融资总额。免疫疗法、细胞疗法、靶向疗法、基因技术成为国外本季度融资项目的热门标签。

数据来源:动脉网知识库

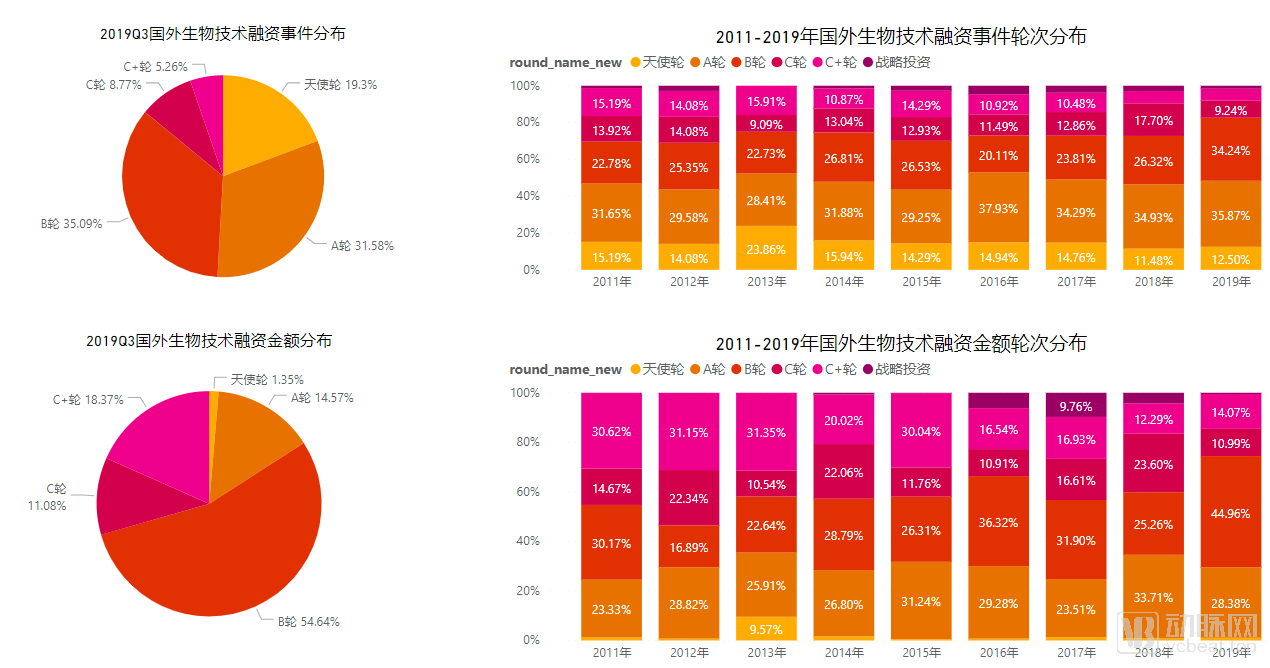

2019年也成为国外生物技术领域B轮融资金额占比最高的一年,占比高达54.64%,A轮融资金额占比下降10%。一方面得益于欧洲最大私营生物制药公司BioNtech超20亿人民币融资,以及癌症早筛知名公司Freenome、细胞疗法新锐Achilles Therapeutics等公司的巨额融资,另一方面也反映出国外生物技术领域的项目成熟度后移的趋势。

2019年第三季度国外生物技术领域融资金额排名第一的是瑞士的肿瘤药物研发公司ADC Therapeutics。7月6日,ADC Therapeutics宣布结束1.03亿美元的E轮扩张融资,使E轮融资总金额达到3.03亿美元。本轮融资的投资方包括Auven Therapeutics和AstraZeneca等。

ADC Therapeutics成立于2011年,致力于研发针对血液系统恶性肿瘤和实体肿瘤的专有抗体药物偶联物。其ADC产品由靶向特定抗原的单克隆抗体和PBD二聚体通过Spirogen Limited的PBD技术偶联而成。该公司正在进行的临床试验中有多个基于PBD的ADC药物,其临床研究实验室遍及美国和欧洲。

ADC Therapeutics拥有四大研发管线:ADCT-402,ADCT-301,ADCT-602和ADCT-601。该公司的领先项目ADCT-402(loncastuximab tesirine)正在开展2期研究,针对复发或难治性弥漫大B细胞淋巴瘤(DLBCL),计划在2020年下半年向FDA递交BLA申请,作为这种特殊血癌的单药疗法。

另外,在国外2019年Q3融资最频繁的生物技术和人工智能两大细分领域中,有越来越多的公司属于两者交叉的领域。这些公司旨在通过人工智能、机器学习等手段来提高创新疗法的研发效率和癌症筛查的精确性,比如Freenome和Recursion Pharmaceuticals。

7月24日,美国癌症早筛领域知名公司Freenome宣布完成1.6亿美元B轮融资,投资方包括RA Capital、Polaris Partners和易凯资本等。

Freenome是一家开创了最全面的多组学平台用于早期癌症检测的生物技术公司。通过将深厚的分子生物学专业知识与先进的计算生物学和机器学习技术相结合,从数十亿个循环游离生物标记物中,识别疾病相关的模式。

Freenome专精的技术属于人工智能基因组学(AI Genomics),使用人工智能的深度学习技术,分析基因组中的规律,通过检测到传统医疗手段无法发现的隐藏关联性,从而达到预知疾病、诊断疾病和甚至确定病发部位的目的。因此通过分析病人的血液样本,Freenome的AI系统能从免疫系统发出的信号中筛选出与癌症直接相关的信号,经过深度学习的分析,从癌症相关信号中确定人体是否患癌症,以及肿瘤出现在什么位置。

7月15日,生物技术公司Recursion Pharmaceuticals完成1.21亿美元C轮融资。投资方包括:Scottish Mortgage Investment Trust和Intermountain Ventures等。

Recursion Pharmaceuticals是一家集人工智能、实验生物学和自动化于一体的临床阶段生物技术公司,主要从事药物的大规模发现和研发。它将实验生物学和自动化与人工智能结合在一个大规模并行系统中,有效地发现各种适应症的潜在药物,包括遗传病、炎症、免疫学和传染病等疾病。本轮融资资金将支持Recursion继续扩建其机器学习启用的药物发现平台以及旨在从根本上加速新化学实体和预测安全药理学的新功能。

数据来源:动脉网知识库

作为医疗健康产业的一匹黑马,健康险或许是2019年第三季度中国一级市场融资的最大惊喜。

健康险是当前医疗支付困境下的创新解决方案。即使美国已经有了比较完善的医疗保险和支付体系,但大众对更低成本护理的诉求仍然推动着医疗支付的变革,健康险初创公司不断涌现。目前美国已经有Clover Health、Humana和Oscar Health等一大批公司成为行业独角兽。

在中国,健康险这个赛道还是一片蓝海。2018年共有平安医保科技、康语、医互保等10家公司完成天使轮和A轮融资。其中,平安医保科技以超70亿人民币A轮融资成为2018国内医疗健康融资NO.1,以一己之力拉高了医疗金融板块的总融资额。

相比去年,2019年健康险赛道迎来了更多顺利完成融资的玩家,资深医疗互助平台和新兴支付科技公司均有获得融资。上半年就有水滴公司、妙健康等6家公司完成超20亿人民币融资。本季度,又有5家健康险公司相继获得融资。7月8日,圆心惠保、诺惠医疗、栈略数据三家企业甚至同时在动脉网宣布融资消息。

2019年健康险公司融资清单

公司名称 | 融资时间 | 融资金额 | 融资轮次 | 投资方 |

暖哇科技 | 2019/8/29 | 1亿元 | 天使轮 | 红杉资本、宽屏资本 |

康语 | 2019/8/22 | 千万美元 | A轮 | 友仑集团等 |

圆心惠保 | 2019/7/8 | 5000万元 | A轮 | 红杉资本、启明创投 |

诺惠医疗 | 2019/7/8 | 未公开 | 第二轮 | 联想之星、BV百度风投 |

栈略数据 | 2019/7/8 | 近亿元 | B轮 | 领沨资本、拍拍贷 |

悟空保 | 2019/6/20 | 6000万元 | 天使轮 | 58集团、易宝支付、梅花创投 |

水滴公司 | 2019/6/12 | 10亿元 | C轮 | 腾讯产业共赢基金、博裕资本等 |

钥世圈云健康 | 2019/5/29 | 不详 | A+轮 | 帝林企业咨询 |

英仕健康 | 2019/5/15 | 不详 | B轮 | 中金汇财 |

妙健康 | 2019/4/2 | 5亿元 | C轮 | 太平洋保险养老产业投资等 |

豆包网 | 2019/3/27 | 9500万元 | C轮 | 本翼资本、博将资本等 |

数据来源:动脉网知识库

圆心惠保获红衫资本领投的5000万人民币A轮融资,为保险公司提供产品精算定价、风险控制、用户获取等解决方案。彭煊在接受动脉网采访时表示,未来健康险并不仅仅只是保险,会走向健康管理和全方位的健康服务。

在商业模式方面,圆心惠保通过互联网医院及全国覆盖近500家三甲及肿瘤医院的药物交付资源,配合“线上+线下”、“院内+院外”、“系统+专业人员”的多重审核流程,为保险公司提供保单审核服务,在保证审核的时效性的同时,更保证了出险处方的合规性及相关资料的真实性,帮助保险公司降低理赔风险、合理控费。

目前,圆心惠保与多家医疗公司及制药企业深度合作,拥有“基因筛查、健康体检、海外医疗、互联网问诊、用药服务、诊后管理”等服务交付能力。

成立于去年11月的诺惠医疗,获联想之星领投的第二轮融资,针对重大疾病输出用药报销、疗效保障、用药保障等健康险方案和支付方案。栈略数据获领沨资本领投的近亿人民币B轮融资,为保险公司和保险中介提供企业级大数据风控解决方案。

目前这些公司还处在早期融资阶段,期待不久之后,他们的成长能够带来更多创新支付解决方案。

2019年第三季度全球共有853家投资机构参与投资,这一数字也是近7个季度以来的最低水平。机构数量与融资项目数量两曲线呈正相关趋势,随着本季度融资项目的下滑,参与投资的机构也有所下滑。

数据来源:动脉网知识库

从机构的投资次数和投资公司个数来看,2019年Q3投资机构的变化更加明显。只投资一次的投资机构占比减少了22%,只投资一家公司的投资机构占比减少了26%。与之相反的是投资6次以上和投资6家公司以上的投资机构占比大大提升。

这种变化更加直观的反映出投资者更加集中,实力雄厚、资源丰富的大机构更加活跃,投资频次较高;而规模较小或初涉医疗的新手投资机构更加谨慎。未来,医疗健康的投资机构可能呈现更加精细化、专业化态势,医疗健康产业的投资门槛或将进一步提高。

数据来源:动脉网知识库

2019年第三季度最活跃的投资机构中,共有4家美国公司、3家中国公司和1家法国公司。其中,红杉资本中国基金和Perceptive Advisors并列第一,投资次数均为7次。Deerfield、Invus、Kurma Partners、OrbiMed、启明创投和联想之星凭借6次投资紧随其后。

在这几家顶尖投资机构交叉投资的公司中,包括国外的Frequency、Oncorus、Kronos Bio、Achilles、Insilico Medicine和国内的圆心惠保、微远基因、高诚生物、启函生物等。能获得2家以上顶尖投资机构的支持,反映出这些创业公司的潜力和实力所在。

这些创业公司大多为具有领先硬核技术的生物技术公司,涉及技术包括基因疗法、免疫疗法和分子疗法等先进治疗技术。国外的Frequency旨在用分子疗法研发听力障碍药物,Oncorus专注于开发溶瘤病毒癌症免疫疗法,Kronos Bio则是通过小分子微阵列平台开发抗癌药物;国内的微远基因专注于感染精准医疗,拥有两项核心技术产品:病原宏基因组学平台IDseqTM和病原CRISPR快速诊断平台ID-CRISPRTM;高诚生物应用其独特的单细胞分析平台进行免疫系统解析,并开发治疗性抗体药物;启函生物将最新的基因编辑技术用于异种器官移植,致力于解决全球供体器官短缺问题。

通过对2019Q3医疗健康产业投融资数据的分析,本次报告最大的看点,当属对中美医疗健康行业融资情况的梳理和对比。中美仍然存在一定发展差距,中国的医疗健康企业在不断发展壮大。中国企业未来还需要注重产品研发和市场开拓,契合国家对医疗健康行业的政策调控趋势。

生物技术领域将持续成为国内外资本最关注的领域,要追赶美国,中国必须把握住生物技术领域这块必争之地。中国目前已经成长起一批优质的生物技术企业,助推中国医疗健康投融资额逐步上升。

同时我们看到:在全球风险投资市场趋于冷静的大环境下,医疗健康产业的投融资热度受到一定影响,投融资节奏放缓;投资机构决策更加谨慎。在这种情况下,仍然屹立的是那些基础扎实、技术强硬、有真正价值的医疗健康企业和成熟的医疗健康投资者。从长远来看,价值回归是永远的主题。

数据部何琼凤与研究院石安杰,对本报告亦有贡献。

了解更多投融资信息,请扫码关注动观频道

↓ ↓ ↓