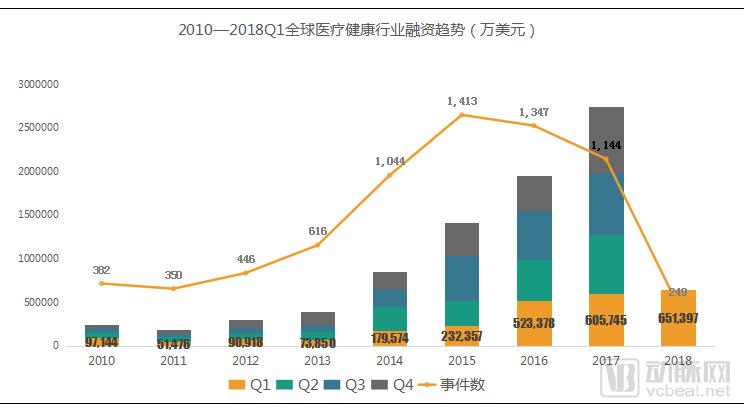

据动脉网数据库统计,2018Q1全球医疗健康行业共发生融资事件249起,同比下降13.5%,融资金额超65亿美元,同比增长7.5%。其中,生物技术领域融资最热,融资事件数及融资金额均居榜首,融资事件为52起,融资超25亿美元。

报告主要观点

医疗健康行业融资规模上涨,增速放缓;

生物技术领域吸金最多,医疗支撑、医护工具领域融资偏冷;

A轮、种子及天使轮、B轮位居前三甲,融资往成熟方向移动;

国内生物技术领域大额融资最多,基层医疗、消费医疗领域表现亮眼;

国内经济发达地区融资最热,三成融资事件发生在北京;

鼎晖、红杉、经纬最活跃,生物技术、医药、科技医疗领域最受青睐。

医疗健康行业融资规模上涨,增速放缓

2018Q1,全球医疗健康行业共发生融资事件249起,同比下降13.5%,主要原因是医疗器械、科技医疗领域融资事件数大幅减少。融资金额超65亿美元,同比增长7.5%,增速放缓。

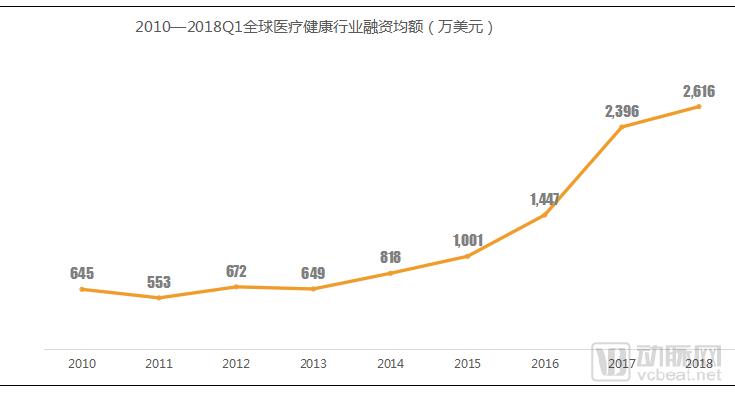

自2011年以来,全球医疗健康行业单笔融资均额逐年上升,2018Q1更是创下历史高峰,为2616万美元。这是行业逐渐成熟及资本加码的缘故。

生物技术、医药领域吸金最多,医疗支撑、医护工具领域融资偏冷

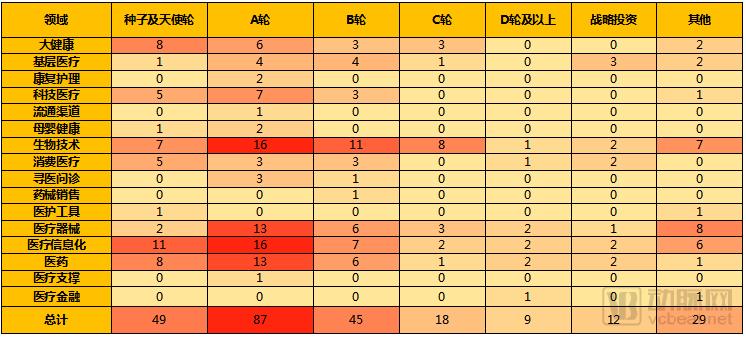

2018Q1医疗健康行业各细分领域中,生物技术吸金最多,融资事件数及融资金额均居榜首。医药、医疗器械、基层医疗、医疗信息化表现也相当亮眼。

值得注意的是,仅2018Q1,医疗信息化中区块链企业融资事件达12起,超过2017全年区块链企业融资事件总数的50%,区块链企业融资金额超过4392万美元,占本季医疗信息化领域融资总金额的10%。

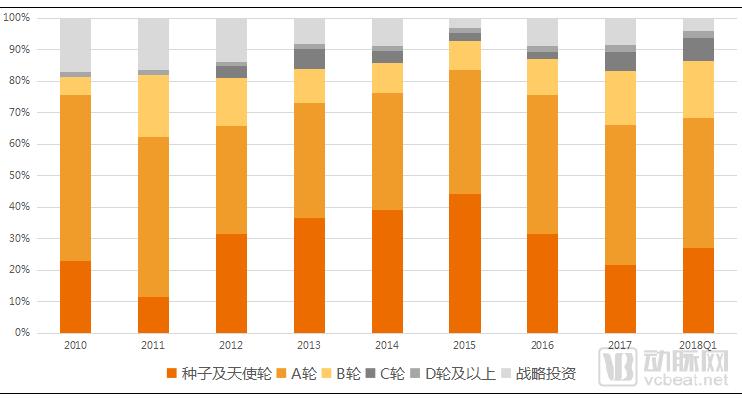

A轮、种子及天使轮、B轮位居前三甲,融资向成熟方向移动

2018Q1全球医疗健康行业,融资轮次以种子及天使轮、A轮、B轮为主,其中A轮融资事件目数达到了总融资项目数的35%。分析历年融资轮次可知,融资向成熟方向移动。

生物技术领域大额融资最多

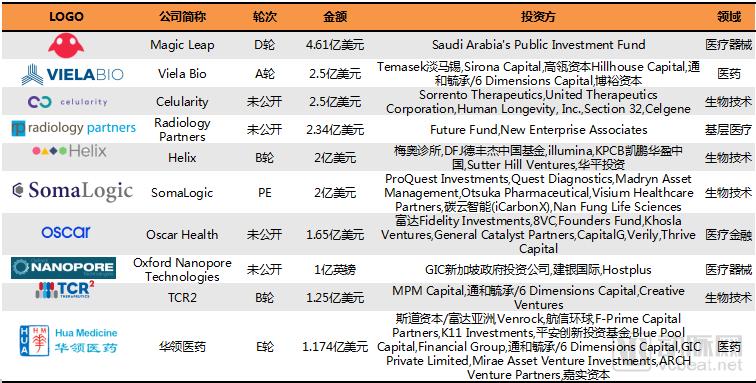

2018Q1全球医疗健康行业融资TOP10

2018Q1全球医疗健康行业融资TOP10项目融资额均超1亿美元,融资TOP10项目分布在生物技术、医药、医疗器械、基层医疗、医疗金融领域。值得注意的是,生物技术领域项目占了4个。

融资规模增长放缓,生物技术、医药领域增长幅度大

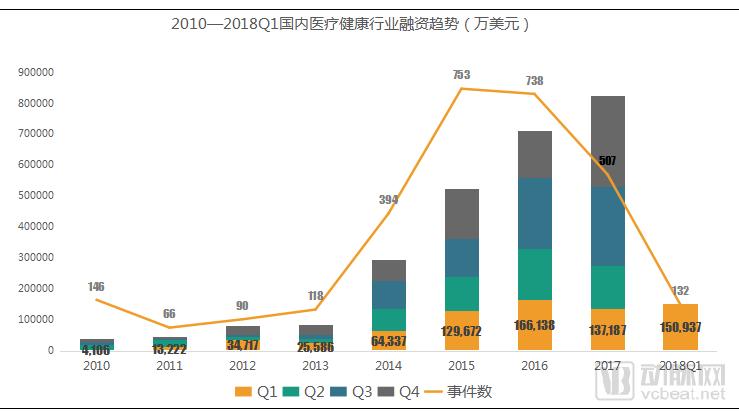

2018Q1,国内医疗健康行业融资事件数共132起,同比增加8%。总融资金额超15亿美元,同比增加10%,融资规模增长放缓,还没有达到2016年Q1的总融资规模。不过,生物技术、医药领域融资规模上升幅度较大。

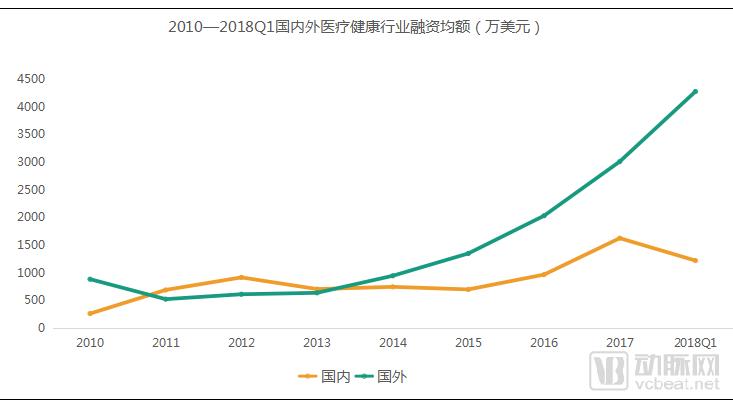

自2010年起,国内医疗健康行业单笔融资均额呈上升趋势,而国内融资均额上升速度不及国外。特别是2015年后,国内单笔融资均额与国外单笔融资均额拉开较大差距。主要原因是国内康复护理、科技医疗、医疗器械、医疗信息化领域融资规模增长不及国外,以及国内寻医问诊、母婴健康领域融资规模大幅减少。

早期融资阶段融资减少,融资轮次往成熟方向移动

分析融资轮次可知,总体上国内医疗健康行业逐渐成熟,融资轮次往成熟方向移动,同时也出现了一些新项目。

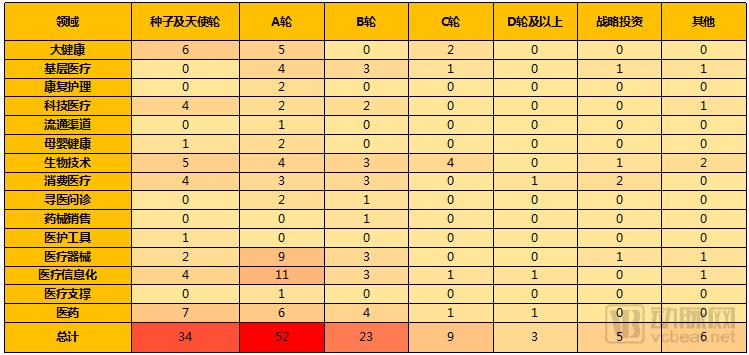

生物技术、医药领域吸金最多,基层医疗、消费医疗领域表现亮眼

2018Q1国内医疗健康行业,生物技术、医药领域吸金最多,这与全球医疗健康行业融资趋势相同。此外,基层医疗、消费医疗、医疗信息化、医疗器械和科技医疗领域表现亮眼。

2018年Q1国内医疗健康行业,融资轮次以种子及天使轮、A轮、B轮为主,三者占比达到了83%,其中A轮融资事件数达到了总融资事件数的39%。

医疗信息化领域,融资事件共21起,融资轮次以种子及天使轮、A轮、B轮为主,三者占该领域总融资事件数比例高达86%。

生物技术领域,融资事件共19起,融资轮次以种子及天使轮、A轮、B轮、C轮为主,四者占该领域总融资事件数比例高达84%。

医药领域,融资事件共19起,融资轮次同样以种子及天使轮、A轮、B轮为主,三者占该领域总融资事件数比例更是高达89%。

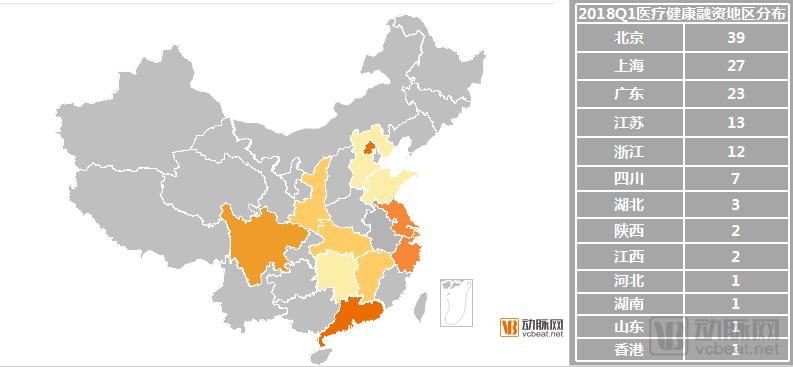

经济发达地区融资最热,三成融资事件发生在北京

2018Q1国内医疗健康行业融资事件主要发生在北、上、广、江、浙经济发达地区,其中,北京融资最热,融资事件数占国内医疗健康行业融资总数的30%。

鼎晖、红杉、经纬最活跃,生物技术、医药、科技医疗领域最受青睐

2018Q1国内医疗健康行业最活跃投资机构

2018Q1国内医疗健康行业入场的投资机构共209家,其中鼎晖投资、红杉资本(中国)、经纬中国等机构最活跃,这些投资机构布局最多的领域为生物技术、医药、科技医疗、消费医疗、医疗器械。

2018Q1国内医疗健康行业融资TOP10

2018Q1国内医疗健康行业融资TOP10项目融资额均超5000万美元,融资TOP项目分布在生物技术、医药、基层医疗、消费医疗、医疗信息化领域。值得注意的是生物技术领域备受资本亲睐,TOP10中占了4个,与全球医疗健康行业趋势相同。另外,居于榜首的华领医药融资金额跻身本季全球医疗健康行业融资前十。

华领医药

华领医药技术(上海)有限公司成立于2011年6月,是一家立足中国、面向全球,致力于开发突破性原创新药的临床阶段药物开发公司。公司目前的研发领域包括2型糖尿病治疗药物和中枢神经系统紊乱治疗药物。2018 年 3 月 27 日,华领医药宣布完成 D 轮和 E 轮融资,共募集资金 1.174 亿美元。所筹资金预计将全部用于资助公司完成全球首创糖尿病Dorzagliatin (HMS5552) 在中国的两个III 期临床试验以及商业化上市前准备工作。Dorzagliatin (HMS5552)是新机制第 4 代葡萄糖激酶活剂调节剂,针对人体血糖平衡传感器葡萄糖激酶的功能损伤进行有效治疗,有望解决2型糖尿病发病的病根。

药明巨诺

上海药明巨诺生物科技有限公司是由全球肿瘤细胞免疫疗法的领军企业Juno Therapeutics(NASDAQ:JUNO)与药明康德于2016年2月共同在中国建立的CAR-T细胞免疫疗法技术研发商,双方将结合Juno世界领先的嵌合抗原受体技术(CAR-T)和T细胞受体(TCR)技术,以及药明康德的研发生产平台及公司丰富的中国本地市场经验,联合打造中国领先的细胞疗法公司,为血液肿瘤和实体肿瘤病人开发创新的细胞免疫疗法。其领先CAR-T产品 JWCAR029 已在国家食品药品监督管理总局(CFDA)成功申报IND,并进入临床试验阶段。

目前,药明巨诺已建立一个符合国际标准和质量体系的临床GMP生产设施,并组建了一支在生物医药领域富有经验的领军团队。2018年3月8日,药明巨诺宣布完成,完成9000万美元A轮融资。药明巨诺联合创始人兼首席执行官李怡平表示,将以本轮融资为契机,继续推进JWCAR029产品临床试验研究,扩展研发管线,并建立新的产业化生产基地。

Virtus Medical Holdings

Virtus Medical Holdings是中国香港的一家私人医疗服务提供商。2018年3月2日,Virtus Medical Holding宣布完成由Samena Capital、千骥资本提供的8300万美元的融资。

碧莲盛

北京碧莲盛医疗美容门诊部股份有限公司是中国植发连锁医疗服务的龙头企。公司业务贯穿美发、养发、植发及家用产品领域。目前,直营店覆盖全国20余个一二线省会城市,且旗下全部植发分院均为直营。碧莲盛拥有业界实力最为强大的全职执业医师团队,包括享有国务院特殊津贴的教授、主任及多名世界植发协会资深会员医师。

2018年1月9日,华盖资本旗下华盖医疗健康基金牵头组成的投资联合体完成了对中国医美行业植发龙头企业碧莲盛的战略控股投资,总投资金额5亿元。这是目前华盖资本对医美细分领域最大的一笔战略投资。

引入华盖资本后,碧莲盛将进一步加强其品牌运营、团队建设、业务拓展,积极抢占植发领域市场份额、进一步巩固其优势;同时,碧莲盛方面表示,以此战略投资为契机,碧莲盛将继续推动植发服务转型升级,在行业中引导医美行业规范化发展。

华盖医疗基金主管合伙人曾志强表示,植发行业作为医美行业的一个重要细分领域,过去几年发展很快。植发业务兼具医疗的刚需性和医美的消费升级属性,很像5-10年前的整形行业,整个行业正处于爆发的临界点。

一脉阳光

一脉阳光影像医院集团,由多名中国医学影像行业精英于2014年投资创建,专业从事医学影像中心投资运营、医学影像云平台技术开发、医学影像人才培养,相应三大核心业务包括独立医学影像中心、医学影像云服务、医学影像学院。

目前,一脉阳光已形成以第三方医学影像中心为基础,医学影像云平台为链接,医学影像学院为专业导入的区域医学影像医联体模式。一脉阳光医学影像中心网络已覆盖北京、江西、浙江、山东、广西、广东、辽宁、吉林、湖北、湖南、内蒙古等地区,已开设影像中心20余家,日检查人次超过一万人。

1月30日,一脉阳光影像医院集团通过发布会宣布已完成由百度资本、高盛等投资的4亿元人民币B轮融资。

一脉阳光创始人王世和先生表示,一脉阳光除了持续扩大影像中心网络外,未来将更加注重于医学影像领域人才的建设和技术的创新。

百度资本表示非常看好一脉阳光专业化的团队、广阔的发展前景,以及人工智能在医学影像领域的应用,未来百度资本将会助力一脉阳光在人工智能、大数据、云计算领域的技术升级,全面提升运营效率以及智能诊断的水平。

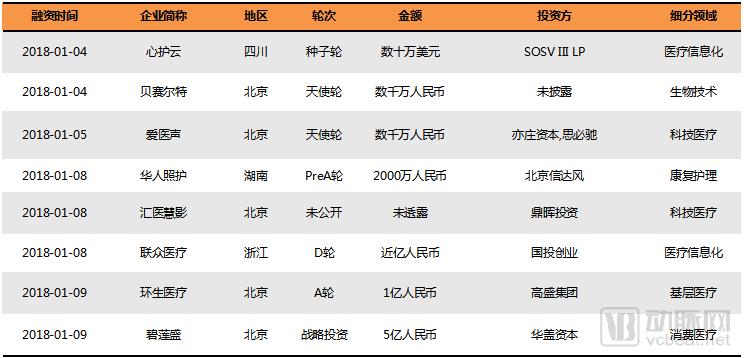

由于2018Q1融资名单篇幅过长,此处仅展示部分融资名单,若需查看完整2018Q1融资名单,请进入小程序动脉网知识库,即可免费下载完整版《2018Q1医疗健康行业投融资报告》。