“产学研融合”、“科研转化”是2022年中国生物医药产业的高频关键词,越来越多的Biotech公司的技术起源于高校学术研究,或是正在积极寻求高校科研成果授权。

动脉新医药近期报道的创业公司中,东南大学孵化的器官芯片公司艾玮得、清华大学医学院杜亚楠教授领衔创建的华龛生物,以及中科院上海神经科学研究所杨辉教授创立的辉大基因等,都是这一类型公司的优秀实践。

在当今强调源头创新的产业环境下,这类Biotech往往很快就能感受到资本市场的热情,“投资人们都在投科学家创立的Biotech,但能不能成,谁都不知道。”一位投资人告诉告诉动脉新医药。

对这些Biotech而言,影响成功的关键性因素是什么?对已经入局的大多数投资机构来说,投资回报率如何?这些都是中国生物医药行业目前非常关心的问题。

实际上,因为中美生物医药产业发展的时差和驱动力不同,美国大多Biotech都是基于高校的专利转让授权,因此,概览这些Biotech的发展情况,透视美国Biotech的命运,希望对国内产业发展有所启发。

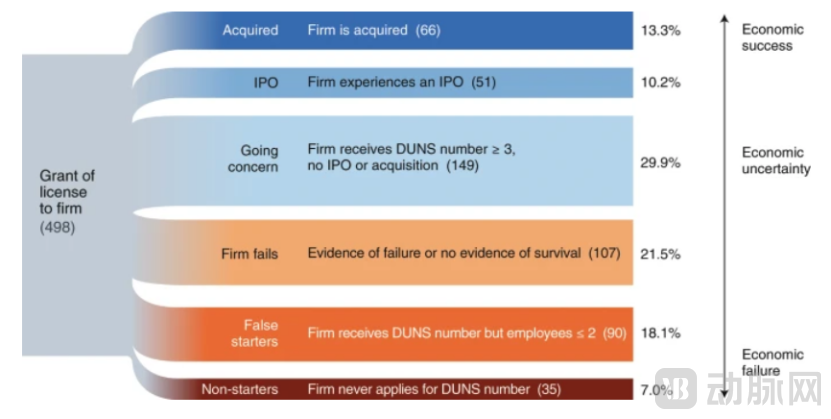

《Nature》子刊收录的一篇行业研究对1969年至2008年间产生专利最多的50所美国大学,在1980年到2013年之间授权的创业公司(university-licensed startup,简称ULS)进行普查,针对上述问题给出极具参考意义的答案——498家创业公司中,最终走向IPO的企业有10.2%,被收购的企业占13.3%,其他仍有业务活动迹象Biotech的不到30%。

图1 样本ULS公司存活情况

对于投资者来说,41家 IPO 公司中只有12家实现了盈利,平均盈利年限为2.3年。对投资人而言,Biotech被收购带来的回报率远高于IPO。

研究还分析了影响Biotech成功率的关键因素,并提示需要警惕“非实质创业”的增长。

选址于产业集群,成功率翻倍

由于技术、人才往往依托于高校,ULS公司在选址时会面临选择:究竟是选择技术和人才所在的高校所在地?还是选择产业生态聚集的地方?

比如清华大学医学院杜亚楠教授领衔创建的华龛生物,依托清华医学院创办,是选址北京,还是大多细胞和基因治疗公司聚集的长三角一带?华龛生物最终定址于北京。

在创业潮初期,或是资本市场活跃期,选址似乎并非是企业成功的关键性因素。

但现在,创业者们的观念开始变化。他们希望选址能让初创企业在资本冷静期提升生存几率,因此在选址上更加谨慎。一些创业者认为,孤立的公司很难抵御风险,而处于产业集群中的企业,更容易获得帮助。

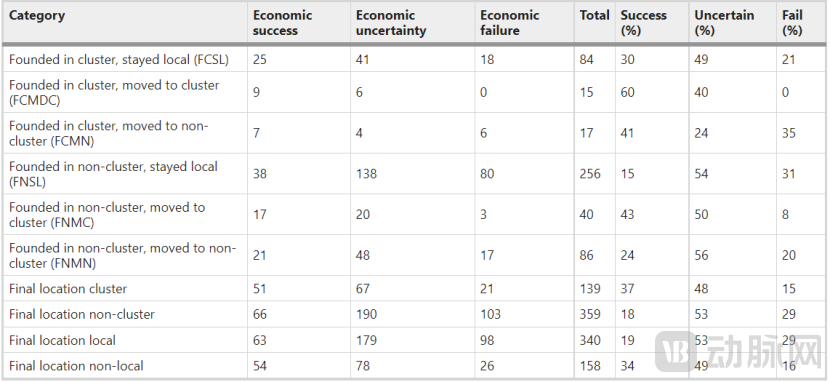

这一观点基本上已是业内共识。上述报告研究了ULS的迁移、定址与成功率之间的关系,结果显示位于集群中的企业,获得成功的概率是位于其他地方的企业的两倍,失败的频率是位于其他地方的企业的一半。

表1 ULS的迁移、定址与成功率之间的关系

研究发现,无论创业公司在哪里创立,决定最终成功与否的,都是对后续资源的获取。集群企业在这方面具有明显的优势,位于经济集群中的优势在于,企业和生态系统中其他企业之间的物理位置上接近,这种接近有助于深入而丰富的交际与互动,有助于解决技术问题和加强商业活动。

出乎意料的是,成立于集群且迁移至非集群的公司成功率为41%,这一数据仅靠“集群优势”难以解释:这些公司为什么要迁址?为什么要放弃集群提供的资源聚集?

该研究进一步总结得出“选择性匹配”这一概念,也就是说,成功往往伴随着向最佳匹配地域的迁址。

什么是匹配?其实就是当一个迁入公司刚好能填补一个地区的资源空白时,就被称为匹配度高,这家公司成功的可能性就会提高。从成立于集群且迁移至非集群的公司样本中分析,这类公司在积极寻找符合其特殊需求的资源时,提高了最佳匹配的几率。同时,积极搬迁的 ULS 公司的成功率高于在创始地发展的公司。

一些企业已经意识到选址不仅需要“产业密集”,更需要“资源匹配”。动脉新医药最近采访了一家细分领域的CXO公司,他们选择搬迁到上海张江,虽然这里寸土寸金,但能近距离借助科学院优势,同时拥有巨大的成熟企业客户群;另一家类器官上游企业则选择入驻苏州BioBAY的一家加速器,因为这里相比张江而言,有更多类器官领域的新兴Biotech出现。

对企业来说,选址不一定要在创始大学或者主要的生命科学集群附近,当选址更靠近它们所需的资源时,就会更容易取得成功。对各地政府园区来说,引进企业同样需要以资源匹配为目标,甚至可以围绕某特定的领域开发资源、引进关联企业,成为该领域的佼佼者。

对投资者而言,收购回报率远高于IPO

高校孵化的企业背后往往都有科学家创业者,他们对于被收购,态度更保守,但其实,被收购远比IPO更能为投资者带来利润。

据统计,2022年全球生物医药企业的转让/收购事件数量成倍增长。国内Biotech创始人观念也在转变:在欧美等成熟医药市场,大部分Biotech企业结局是被大药企收购。这种退出路径事实上是产业分工与合作模式的冰山一角,也是市场走向成熟的必然趋势,因此这也是大部分Biotech公司诞生即确定的发展路径。

但被收购与IPO这两种退出路径,对投资人来说,究竟在回报率上有哪些不同,还难以估计。该报告还指出,虽然投资回报率总体而言不是很高,但收购回报率远高于IPO。

寻求IPO的公司消耗了大量风投资金,平均而言甚至在大多数情况下,并未为投资者带来正回报。IPO 募集的资金总额比风险投资少25.7亿美元,每家公司的资金缺口为4200万美元。随着对这些公司进行更仔细的研究,研究者发现,IPO 往往只是另一轮融资,将可交易股权放在资产负债表上,为债务融资开辟了一条道路。事实上,41家 IPO 公司样本显示,只有12家公司实现了盈利,而这些公司的平均盈利年限仅为2.3年。相比之下,收购为投资者带来了利润,因为已知价格(占总价的60%)的收购为投资者带来了平均7660万美元的回报。

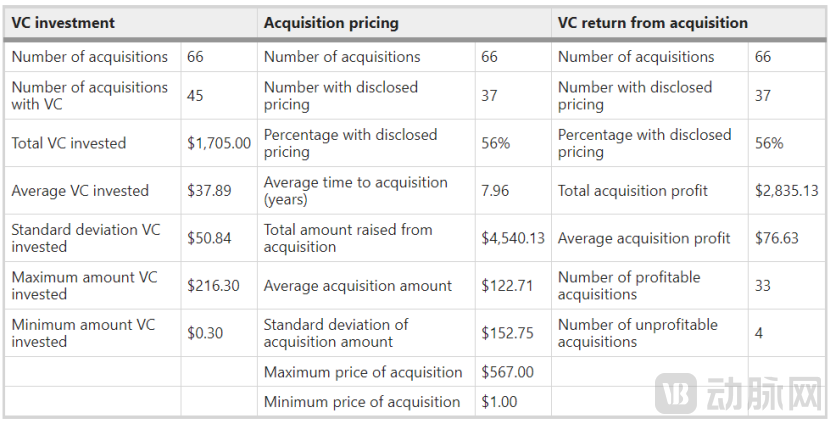

表2 风险资本投资者从 ULS 公司收购中获得的回报(单位:百万美元)

表2 风险资本投资者从 ULS 公司收购中获得的回报(单位:百万美元)

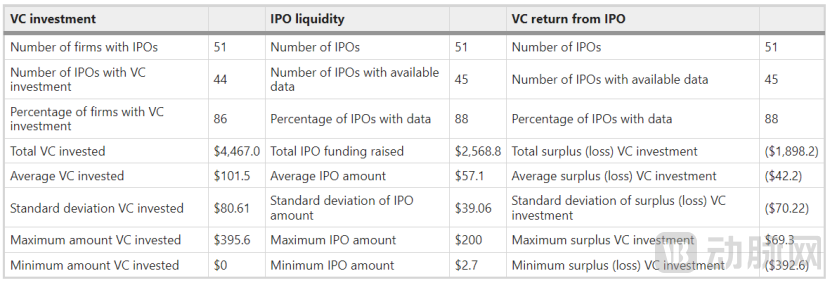

表3 风险资本投资者从ULS公司IPO中获得的回报(单位:百万美元)

表3 风险资本投资者从ULS公司IPO中获得的回报(单位:百万美元)

转化需可持续,警惕“非实质创业”增长

美国创新创业文化的繁荣与四个因素有关:研究者的自由、产业制度支持、学界商界相互流动、政府在关键领域的支持。

繁荣激发了产学研各界参与科研成果转化的热情和期待,然而仅完成公司的注册,并不能作为创新转化的价值终点。

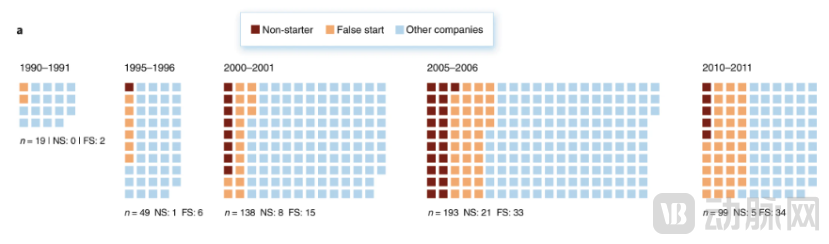

上述研究将只有两名或更少的雇员的公司定义为“False starters”,将没有任何业务活动(例如雇员或交易信息)的企业定义为“Non-starters”,从这些企业数量的增长数据可以看出:“非实质创业者”的比重也在阶段性的提升。

图2 “非实质创业者”增长

2008年,犹他大学的技术转让办公室(TTO)组建了20家新的初创公司,数量与麻省理工学院(MIT)相当。之后,据当地报纸The Salt Lake Tribune披露,这20家创业公司中,大多数将大学的 TTO 办公室列为公司总部,TTO 的董事作为注册代理人或公司管理人员。另一些科研人员统计,这些公司中超过一半都被归类为“非实质创业者”。

高校科研转化的热情需要释放、困境需要纾解、机制需要不断摸索,同时需要更多产业人才和资源的配备,学界商界的有效交流和互动,才能让科研成果真正走出大学,不止步于“成立公司”这一转化首步,才能增强创业的可持续性,促进更多有实质创新创业价值的生长。

参考文章

1.Godfrey, P.C., Allen, G.N. & Benson, D. The biotech living and the walking dead. Nat Biotechnol 38, 132–141 (2020). https://doi.org/10.1038/s41587-019-0399-1